Bei der Nutzung von Krypto-Steuer-Tools wie Blockpit oder Cointracking kommt es immer wieder zu Fehlern, wenn man versucht damit eine Steuerberechnung für Österreich durchzuführen.

Krypto-Steuer-Tools sind für viele Krypto-Investor:innen unverzichtbar, um ein Krypto-Portfolio darzustellen und die korrekte Steuer zu berechnen. Gerade da sich die Steuergesetze in Österreich in den letzten Jahren in Bezug auf Krypto-Assets stark verändert haben, mussten auch die Entwickler der Krypto-Steuer-Tools viel leisten, um den österreichischen Nutzer:innen weiterhin diese wertvolle Unterstützung anbieten zu können. Wir raten generell immer dazu, sich beim jeweiligen Steuertool zu informieren, ob es für das relevante Jahr in Österreich einen Steuerreport anbietet.

Die Nutzung von Krypto-Steuertools ist nicht immer einfach, weil es sich um komplexe Software handelt. Steuertools wie Blockpit und Cointracking müssen nicht nur die österreichische Steuergesetzgebung implementieren, sie müssen gleichzeitig auch versuchen, dass Daten-Importe reibungslos funktionieren und Transaktionen entsprechend den Steuergesetzen klassifiziert werden. Im Hintergrund läuft auch die Berechnung der Kostenbasis für jedes einzelne Asset.

Damit du Fehler auf einen Blick erkennen kannst, haben wir hier jene zusammengefasst, die unseren Expert:innen immer wieder unterkommen. Gleichzeitig kannst du unsere Online-Beratung zu Krypto-Steuer-Tools für ganz Österreich in Anspruch nehmen. Wir lösen deine konkreten Steuertool-Probleme!

Fehlende Transaktionen

Schaffe dir einen Überblick über die Daten in deinem Steuertool: Sind sie grundsätzlich von Anfang deiner Investitionstätigkeit bis zum Ende des relevanten Steuerjahrs vollständig vorhanden? Falls das nicht der Fall ist, kannst du tiefer in die Daten eintauchen und entdeckst vielleicht, dass du vergessen hast ein Wallet oder eine Exchange zu importieren, oder dass ein Import oder eine API nicht geklappt hat.

Ein Hinweis auf fehlende Daten wäre, wenn die in deinem Steuertool abgebildeten Bilanzen von Wallets oder Exchanges nicht stimmen.

Unverknüpfte Transaktionen

Dein Steuertool zeigt dir Fehler oder Warnungen an, wenn Einzahlungen und Auszahlungen nicht miteinander verknüpft werden können. Häufig entsteht das durch unterschiedliche Zeitzonen in den Zeitstempeln oder durch fehlende Daten.

Nicht alle Fehlermeldungen lassen sich einfach und schnell beheben – ein Online-Termin bei unseren Krypto-Daten Experten spart dir Zeit und Nerven!

Fehlende Transaktionen können zu beachtlichen Fehlberechnungen der Steuer führen. Oft verringert sich der Steuerbetrag, wenn das Problem gelöst ist, da dann vom Veräußerungserlös die Anschaffungskosten abgezogen werden können.

Doppelte Transaktionen

Manchmal entstehen Fehler oder es kommt zu Warnhinweisen, wenn Transaktionen doppelt importiert wurden. Das kann gerade am Anfang der Nutzung leicht passieren, wenn man die Handhabung der Software noch lernt. Hier ist es nötig doppelte Transaktionen, nach genauer Prüfung, zu löschen.

Steuerlich falsch zugeordnete Transaktionen (steuerfrei, Liquidity Mining, Staking, etc.)

Die österreichische Steuergesetzgebung sieht verschiedenen Kategorien für Krypto-Einkünfte vor, die unterschiedlich besteuert werden. Daher ist es sehr wichtig, dass deine Einkünfte und Veräußerungen korrekt zugeordnet sind.

Beachte auch, welche Einkünfte dein Krypto-Steuer-Tool als „steuerfrei“ kennzeichnet. Gerade bei höheren Beträgen gilt es nachzuprüfen, ob das so stimmen kann, oder ob vielleicht etwas steuerlich falsch zugeordnet wurde.

Ein typischer Problemfall ist auch Liquidity Mining. Je nach Steuertool gibt es hier Lösungsmöglichkeiten, damit die korrekte Steuer für Österreich ausgerechnet wird – da es bei Liquidity Mining auf den individuellen Fall und das gewählte Steuertool ankommt, raten wir zu einer Online-Beratung mit unseren Steuertool-Experten.

Problemfall Staking

Ein übliches Beispiel für steuerlich falsch zugeordnete Transaktionen wäre auch, dass Krypto-Einnahmen als „Staking“ klassifiziert werden, obwohl es sich dabei nicht um Staking im steuerlichen Sinn handelt.

Staking im steuerlichen Sinn in Österreich betrifft nur Konsensstaking, z.B. auf einer Proof-of-Stake Blockchain. Bekommst du beispielsweise Rewards allein für das Halten einer Kryptowährung (auch dies wird häufig als Staking bezeichnet) muss das steuerlich als laufende Einkünfte klassifiziert werden.

Da das Angebot an „Staking“-Möglichkeiten stetig wächst, ist es für ein Krypto-Steuer-Tool nicht immer klar erkennbar, um welche Art Einkünfte es sich tatsächlich handelt. Das musst du zur Sicherheit überprüfen, um nicht aus Versehen zu viel oder zu wenig Steuern zu bezahlen.

Alle Infos zu steuerlichen Zuordnungen findest du hier und in unserem Krypto Steuer Guide!

Fehlende oder falsche Kostenbasis

Fehlende oder nicht-verknüpfte Daten führen zu Fehlern in der Kostenbasis. Die Kostenbasis sind die Anschaffungskosten für ein bestimmtes Krypto-Asset.

Beispiel zu fehlender Kostenbasis

Bob hat (nach dem 01.03.2021) 1 BTC um 40.000 Euro gekauft und um 35.000 Euro verkauft. Es kam also zu einem Verlust von 5.000 Euro, worauf keine Steuer anfallen würde. Die 40.000 Euro sind die Kostenbasis. Verknüpft das Krypto-Steuer-Tool diesen Kauf aufgrund eines Daten-Problems nicht mit diesem Verkauf, würde Bob auf die 35.000 Euro (den Verkaufserlös) 27,5% Steuern zahlen – obwohl es sich eigentlich um einen Verlust von 5.000 Euro handelt.

Krypto-Steuer-Tools zeigen üblicherweise Warnungen bei einer fehlenden Kostenbasis an, damit du weißt, wo du nach Fehlern suchen musst.

Noch kniffliger kann es werden, wenn eine falsche Kostenbasis zugewiesen wird, z.B. weil aufgrund einzelner fehlender Daten die falschen Ein- und Auszahlungen miteinander verknüpft wurden.

Alle diese Probleme können individuell gelöst werden – wir empfehlen in Fällen, wo du nicht weiterkommst erstmal eine Online-Beratung, wo zusätzlich besprochen werden kann, ob vielleicht auch eine umfassendere individuelle Betreuung und Datenkontrolle durch unsere Expert:innen für dich nützlich wäre.

Falsche Steuerberechnung in Krypto-Steuer-Tools

Alle oben genannten Fehler bei der Nutzung von Krypto-Steuer-Tools können zu einer falschen Steuerberechnung führen. Viele Fehler werden direkt in der Software angezeigt und sollten ernst genommen und gelöst werden, bevor man seine Steuererklärung auf Basis dieser Zahlen einreicht. Unter anderem auch, weil es zu Schwierigkeiten mit dem Finanzamt führen könnte, wissentlich falsche Zahlen anzugeben.

Es zahlt sich aus: In den meisten Fällen führt eine korrekte Darstellung der Daten in einem Krypto-Steuer-Tool tatsächlich zu einer Senkung der Steuerlast. Es kann sich somit finanziell wirklich lohnen, Warnhinweise ernst zu nehmen und Fehler zu lösen.

Wir stehen dir gerne zur Seite – buch einfach die Online-Beratung zu Krypto-Steuer-Tools und wir besprechen alles weitere in einem Video-Call mit dir!

Wie versteuere ich Krypto-Gewinne in Österreich?

Hier findest du eine komplette und leicht verständliche Anleitung zur korrekten Versteuerung deiner Kryptowährungen und NFTs: Krypto Steuer Österreich 2023: Vollständige und einfache Anleitung!

Außerdem haben wir gemeinsam mit den Krypto-Daten-Profis von questr unseren ersten Krypto Steuer Österreich Guide als kostenloses E-Book veröffentlicht:

Wir erweitern stetig unser Angebot an kostenloser Online-Information. Du findest aktuelle Infos in unserem Newsletter und auf Facebook, Instagram, und LinkedIn. Auch auf Youtube gibt es unseren cryptotaxat-Kanal, damit du immer top informiert bleibst.

Disclaimer: Diese Information gibt bloß einen ersten Überblick und erhebt keinen Anspruch auf Vollständigkeit. Sie kann ein ausführliches und individuelles Beratungsgespräch nicht ersetzen. Enzinger Steuerberatung bzw. cryptotax übernimmt keine Haftung für die Richtigkeit, Aktualität und Vollständigkeit dieser Information.

Aus den Top 10 der wertvollsten Krypto-Assets nach Marktkapitalisierung nicht mehr wegzudenken und immer wieder in den News. Die Rede ist von XRP! Du möchtest wissen, wie du deine XRP-Transaktionen in ein Tax Tool einträgst? Dann bist du hier genau richtig.

XRP wurde 2012 gelauncht und steht seitdem für schnelle Transaktionen welche innerhalb von 3 – 5 Sekunden durchgeführt werden und nur den Bruchteil eines Cents kosten!

So ziemlich jedes Tool bietet einen automatischen Blockchain Import für XRP an. Nachdem du deine Adresse eingetragen hast, werden alle bereits getätigten und zukünftigen Transaktionen automatisch eingespielt.

Ein und Auszahlungen werden normalerweise gut dargestellt, lediglich wenn eine DEX verwendet wurde, kann es zu Problemen kommen. Hier kann manuelles Nacharbeiten erforderlich sein.

Falls du damit Probleme hast, unterstützen wir dich gerne!

Haftungsausschluss: Diese Information gibt bloß einen ersten Überblick und erhebt keinen Anspruch auf Vollständigkeit. Diese Info kann ein ausführliches und individuelles Beratungsgespräch nicht ersetzen. Enzinger Steuerberatung bzw. crypto-tax.at übernimmt keine Haftung für die Richtigkeit, Aktualität und Vollständigkeit dieser Information.

Nach Bitcoin die bekannteste Blockchain und jedem in der Krypto-Welt ein Begriff – die Rede ist von Ethereum! Wahrscheinlich hast du mit Ethereum schon einmal interagiert und erste Erfahrungen gesammelt. Doch wie bringst du deine Transaktionen am besten in ein Steuertool?

Ethereum wurde 2015 gelauncht, ist Open-Source und dezentral aufgebaut. Zusätzlich zur eigenen Kryptowährung Ether unterstützt die Blockchain das Erstellen von Token und Smart Contracts.

So ziemlich jedes Tool bietet einen automatischen Blockchain Import für Ethereum an. Nachdem du deine Adresse eingetragen hast, werden alle bereits getätigten und zukünftigen Transaktionen automatisch eingespielt.

Dieser Vorgang funktioniert für normale Ein/Auszahlungen problemlos. Wenn komplexere Dinge wie Trading, Lending/Borrowing oder ähnliches durchgeführt werden, sollten diese Transaktionen nochmal kontrolliert und gegebenen Falls angepasst werden.

Falls du trotzdem noch Probleme hast, unterstützen wir dich gerne!

Haftungsausschluss: Diese Information gibt bloß einen ersten Überblick und erhebt keinen Anspruch auf Vollständigkeit. Diese Info kann ein ausführliches und individuelles Beratungsgespräch nicht ersetzen. Enzinger Steuerberatung bzw. crypto-tax.at übernimmt keine Haftung für die Richtigkeit, Aktualität und Vollständigkeit dieser Information.

Bitcoin ist wohl inzwischen jedem ein Begriff, selbst wenn man nichts mit Krypto zu tun hat. Doch wie bringst du deine Transaktionen am besten in ein Steuertool?

Bitcoin wurde 2009 von einer unbekannten Person oder Gruppe gelauncht, welche als Satoshi Nakamoto bekannt ist. Bitcoin ist ein Peer-to-Peer Zahlungsmittel und auf keinen Intermediär angewiesen. So können Zahlungen durchgeführt werden, ohne einer anderen Person vertrauen zu müssen.

So ziemlich jedes Tool bietet einen automatischen Blockchain Import für Bitcoin an. Manchmal ist der Import allerdings nicht fehlerfrei und erfordert eine manuelle Kontrolle. Besonders durch das UTXO-Model können Fehler auftreten.

Falls du trotzdem noch Probleme hast, unterstützen wir dich gerne!

Haftungsausschluss: Diese Information gibt bloß einen ersten Überblick und erhebt keinen Anspruch auf Vollständigkeit. Diese Info kann ein ausführliches und individuelles Beratungsgespräch nicht ersetzen. Enzinger Steuerberatung bzw. crypto-tax.at übernimmt keine Haftung für die Richtigkeit, Aktualität und Vollständigkeit dieser Information.

Du legst großen Wert auf Sicherheit und bist ein Fan des „Peer-Review“-Prozesses? Dann wirst du von Cardano begeistert sein!

Was macht Cardano besonders und wie pflegt man die Transaktionen in ein Steuertool ein?

Cardano wurde 2017 gelauncht und war eine der ersten Proof-of-Stake Blockchains. Einzigartig ist die akademische Arbeitsweise, hier wird der Code als erstes einem Peer-Review unterzogen, bevor die Blockchain geupdatet wird.

Fast alle gängigen Tools bieten einen Blockchain Import an. Dabei wird die Adresse des Wallets eingegeben und das Steuertool importiert den gesamten Verlauf automatisch. Das ist besonders praktisch, weil auch zukünftige Transaktionen gleich eingespielt werden.

Allerdings ist der Import oft noch nicht fehlerfrei und erfordert eine manuelle Kontrolle. Besonders durch das eUTXO Modell und Staking kommt es häufig zu Fehlern. Hier kann ein Export von https://pooltool.io/ hilfreich sein.

Falls du trotzdem noch Probleme hast, unterstützen wir dich gerne!

Haftungsausschluss: Diese Information gibt bloß einen ersten Überblick und erhebt keinen Anspruch auf Vollständigkeit. Diese Info kann ein ausführliches und individuelles Beratungsgespräch nicht ersetzen. Enzinger Steuerberatung bzw. crypto-tax.at übernimmt keine Haftung für die Richtigkeit, Aktualität und Vollständigkeit dieser Information.

Die wohl bekannteste L2-Solution, unglaublich schnell und trotzdem sehr günstig! Die Rede ist von Polygon. Was macht Polygon besonders und wie pflegt man die Transaktionen in ein Steuertool ein?

Polygon eröffnet für Ethereum jene Möglichkeiten, die ansonsten vollwertigen Multi-Chain-Systemen vorbehalten sind, d.h. die Kommunikation mit anderen Chains wird ermöglicht. Zusätzlich wird das Problem der Skalierbarkeit von Ethereum gelöst.

Fast alle gängigen Tools bieten einen Blockchain Import an. Dabei wird die Adresse des Wallets eingegeben und das Steuertool importiert den gesamten Verlauf automatisch. Das ist besonders praktisch, weil auch zukünftige Transaktionen gleich eingespielt werden.

Grundsätzlich funktioniert der automatische Import gut, wenn allerdings über eine DEX getradet wurde, ist eine manuelle Kontrolle empfehlenswert.

Falls du trotzdem noch Probleme hast, unterstützen wir dich gerne!

Haftungsausschluss: Diese Information gibt bloß einen ersten Überblick und erhebt keinen Anspruch auf Vollständigkeit. Diese Info kann ein ausführliches und individuelles Beratungsgespräch nicht ersetzen. Enzinger Steuerberatung bzw. crypto-tax.at übernimmt keine Haftung für die Richtigkeit, Aktualität und Vollständigkeit dieser Information.

Lending, Liquidity Mining und Tokenisierung von Vermögenswerten sind dir vertraute Begriffe? Dann hast du wahrscheinlich schon von DeFiChain gehört. Zusätzlich zu den umfangreichen Funktionen, lockt die spezielle Konstruktion der Blockchain. DeFiChain ist nämlich ein Bitcoin Fork und wird alle paar Blöcke über einen Merkle-Root mit der Bitcoin Chain verbunden.

Mehr dazu erfährst du heute bei #WieTrageIchEsEin

Wer schon einmal versucht hat, seine DeFiChain Adresse in ein Steuertool zu importieren, hat wahrscheinlich schnell gemerkt, dass das kein leichtes Unterfangen ist. Entweder wird die Blockchain erst gar nicht unterstütz oder die Daten weisen gröbere Mängel auf.

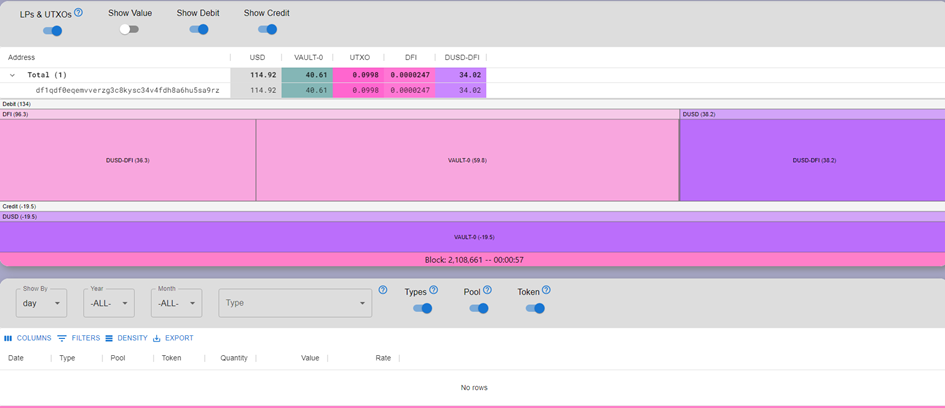

Hier kommt https://dfi.tax/ zum Einsatz, dieses Tool wurde speziell dafür entwickelt, DeFiChain Transaktionen auszulesen.

Der zur Verfügung gestellte Export muss dann nur noch für das jeweilige Steuertool angepasst werden und schon hast du deine Transaktionen importiert. Falls du dabei auf Probleme stoßen solltest, kannst du uns gerne kontaktieren!

DISCLAIMER: Wir stehen in keiner Verbindung mit dfi.tax und können die Richtigkeit der Daten nicht garantieren. Kontrolliere deine Transaktionen daher sorgfältig!

Haftungsausschluss: Diese Information gibt bloß einen ersten Überblick und erhebt keinen Anspruch auf Vollständigkeit. Diese Info kann ein ausführliches und individuelles Beratungsgespräch nicht ersetzen. Enzinger Steuerberatung bzw. crypto-tax.at übernimmt keine Haftung für die Richtigkeit, Aktualität und Vollständigkeit dieser Information.

Wenn du ein Fan von schnellen Transaktionen bist, hast du sicher schon mal von Solana gehört! Was macht Solana besonders und wie pflegt man die Transaktionen in ein Steuertool ein?

Das Solana-Protokoll wurde entwickelt, um die Erstellung von dezentralen Apps (DApp) zu erleichtern. Es zielt darauf ab, die Skalierbarkeit zu verbessern, indem ein Proof-of-History (PoH)-Konsens mit dem zugrunde liegenden Proof-of-Stake-Konsens (PoS) der Blockchain kombiniert wird.

Cointracking und Koinly bieten einen Blockchain Import an. Dabei wird die Adresse des Wallets eingegeben und das Steuertool importiert den gesamten Verlauf automatisch. Das ist besonders praktisch, weil auch zukünftige Transaktionen gleich eingespielt werden.

Um deine Solana Transaktionen in Accointing einzupflegen, musst du auf den zur Verfügung gestellten Excel Import zurückgreifen. Die nötigen Rohdaten, um deine Excel Datei zu befüllen bekommst du auf https://stake.tax. Genaueres zur funktionsweise von Stake.tax erfährst du in einem früheren Post von uns!

Haftungsausschluss: Diese Information gibt bloß einen ersten Überblick und erhebt keinen Anspruch auf Vollständigkeit. Diese Info kann ein ausführliches und individuelles Beratungsgespräch nicht ersetzen. Enzinger Steuerberatung bzw. crypto-tax.at übernimmt keine Haftung für die Richtigkeit, Aktualität und Vollständigkeit dieser Information.

#WieTrageIchEsEin -> Mining

Die Blockchain sichern, die Weiterentwicklung mitbestimmen und gleichzeitig dafür belohnt werden, kling fast zu schön, um wahr zu sein? Mining machts möglich! Aber wie wird das richtig Eingetragen und welche Bedingungen sind zu beachten?

Um die Klassifizierung „Mining“ zu verwenden, müssen folgende Bedingungen erfüllt werden:

- Es muss sich um eine Proof of Work Chain handeln (z.B. Bitcoin, Ethereum, Ergo, Doge,…)

- Es wird Rechenleistung aufgebracht um Blöcke zu minen.

- Man versucht selbst einen Block zu minen oder arbeitet mit anderen Minern über einen Miningpool zusammen.

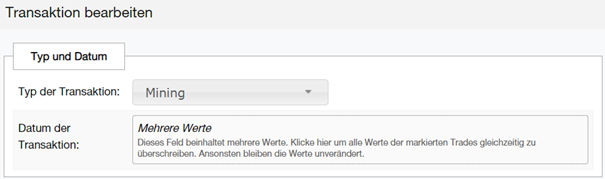

Im Krypto-Tax-Tool deiner Wahl werden die Mining Rewards wahrscheinlich standardmäßig als Einzahlung dargestellt. Nun gilt es, diese Transaktion zu editieren. Nur so kann die richtige Darstellung im Steuerreport sichergestellt werden. In Cointracking würde das wie am nächsten Bild veranschaulicht ablaufen:

Die betroffenen Einzahlungen werden ausgewählt und mit einem Klick auf die Schaltfläche „Editieren“ wird ein Fenster zum Bearbeiten der Transaktionen geöffnet. Anschließend kann als Typ der Transaktion „Mining“ ausgewählt werden.

Haftungsausschluss: Diese Information gibt bloß einen ersten Überblick und erhebt keinen Anspruch auf Vollständigkeit. Sie kann ein ausführliches und individuelles Beratungsgespräch nicht ersetzen. Enzinger Steuerberatung bzw. crypto-tax.at übernimmt keine Haftung für die Richtigkeit, Aktualität und Vollständigkeit dieser Information.

#WieTrageIchEsEin -> Staking

Die Blockchain sichern, die Weiterentwicklung mitbestimmen und gleichzeitig dafür belohnt werden, klingt fast zu schön, um wahr zu sein? Staking machts möglich! Aber wie wird das richtig Eingetragen und welche Bedingungen sind zu beachten?

Das erfährst du hier:

Um die Klassifizierung „Staking“ zu verwenden, müssen folgende Bedingungen erfüllt werden:

- Es handelt sich um eine Proof of Stake Chain (z.B. Cardano, Solana, Avalanche, Polkadot,…).

- Die Coins werden an einen Validator delegiert und zur Transaktionsverarbeitung (Blockerstellung) verwendet.

- Punkt 2. wird von den meisten Non-Costodial Wallets gewährleistet

- Werden die Coins auf einer Exchange „gestaked“, muss im Einzelfall kontrolliert werden, ob Punkt 2. Erfüllt ist

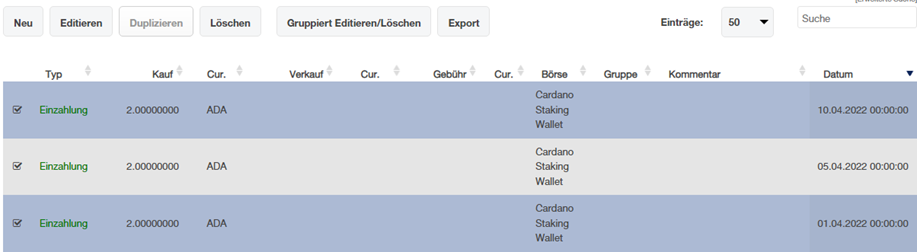

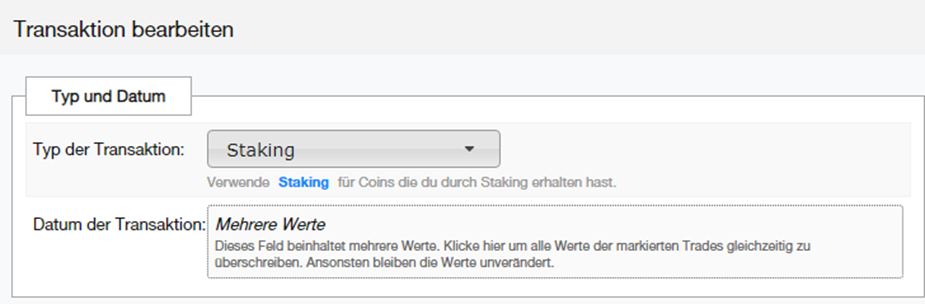

Im Krypto-Tax-Tool deiner Wahl, werden die Staking Rewards wahrscheinlich standardmäßig als Einzahlung dargestellt. Nun gilt es, diese Transaktion zu editieren, nur so kann die richtige Darstellung im Steuerreport sichergestellt werden. In Cointracking würde das wie am folgenden Bild veranschaulicht ablaufen ->

Die betroffenen Einzahlungen werden ausgewählt und mit einem Klick auf die Schaltfläche „Editieren“ wird ein Fenster zum Bearbeiten der Transaktionen geöffnet. Anschließend kann als Typ der Transaktion „Staking“ ausgewählt werden.

Haftungsausschluss: Diese Information gibt bloß einen ersten Überblick und erhebt keinen Anspruch auf Vollständigkeit. Sie kann ein ausführliches und individuelles Beratungsgespräch nicht ersetzen. Enzinger Steuerberatung bzw. crypto-tax.at übernimmt keine Haftung für die Richtigkeit, Aktualität und Vollständigkeit dieser Information.

Das Polkadot-Ökosystem steht immer wieder im Fokus der Medien. Doch was ist das eigentlich genau und was bietet Polkadot sonst noch?

Polkadot ist ein Sharded-Multichain-Netzwerk, was bedeutet, dass es viele Transaktionen auf mehreren Chains parallel („Parachains“) verarbeiten kann. Diese parallele Verarbeitungsleistung verbessert die Skalierbarkeit.

Die meisten gängigen Steuertools bieten einen Blockchain Import an. Dabei wird die Adresse des Wallets eingegeben und das Steuertool importiert den gesamten Verlauf automatisch. Das ist besonders praktisch, weil auch zukünftige Transaktionen gleich eingespielt werden. ACHTUNG: Richtig dargestellt werden Einzahlungen, Auszahlungen und Staking. Andere Tätigkeiten müssen manuell erstellt werden!

Haftungsausschluss: Diese Information gibt bloß einen ersten Überblick und erhebt keinen Anspruch auf Vollständigkeit. Sie kann ein ausführliches und individuelles Beratungsgespräch nicht ersetzen. Enzinger Steuerberatung bzw. crypto-tax.at übernimmt keine Haftung für die Richtigkeit, Aktualität und Vollständigkeit dieser Information.

Geld machen, ohne einen Finger zu rühren: passives Einkommen ist der Traum für viele in der Krypto-Welt. Doch wie kann eigentlich z.B. Lending korrekt in Steuertools eingetragen werden?

Das zeigen wir euch bei #WieTrageIchEsEin!

Heute: Wie trage ich Lending ein?

Folgend ein Beispiel mit ETH

Ähnlich wie bei der Lösung für IDOs, erstellen wir eine extra Wallet für das Lending.

1. ETH Wallet: Auszahlung von ETH (existiert durch Import)

2. LENDING Wallet: Einzahlung von ETH

3. LENDING Wallet: Lending Belohnungen als Lending Einnahme

Sobald das Lending beendet wird, folgen die nächsten Schritte.

4. LENDING Wallet: Auszahlung von ETH (anfängliches Investment + Lending Belohnungen)

5. ETH Wallet: Einzahlung von ETH (anfängliches Investment + Lending Belohnungen – im Import enthalten)

Das wars auch schon wieder!

Haftungsausschluss: Diese Information gibt bloß einen ersten Überblick und erhebt keinen Anspruch auf Vollständigkeit. Sie kann ein ausführliches und individuelles Beratungsgespräch nicht ersetzen. Enzinger Steuerberatung bzw. crypto-tax.at übernimmt keine Haftung für die Richtigkeit, Aktualität und Vollständigkeit dieser Information.

Durch den rasanten Aufstieg zu einer der Top 15 wertvollsten Krypto-Assets hat Avalanche für einiges an Aufregung gesorgt! Erfahre hier was dahinter ist und wie du dein Lieblingssteuertool mit deinen Daten befüllst.

Avalanche versucht, eine Art globale Anlagenbörse zu sein, die es jedem ermöglicht, jegliche Form von Vermögenswerten zu launchen oder damit zu handeln und diese auf dezentrale Weise mithilfe von Smart Contracts und anderen innovativen Technologien zu kontrollieren.

Cointracking und Koinly bieten einen Blockchain Import an. Dabei wird die Adresse des Wallets eingegeben und das Steuertool importiert den gesamten Verlauf automatisch. Das ist besonders praktisch, weil auch zukünftige Transaktionen gleich eingespielt werden. ACHTUNG: Die Daten müssen trotzdem kontrolliert werden!

Um deine Avalanche Transaktionen in Accointing einzupflegen, musst du auf den zur Verfügung gestellten Excel Import zurückgreifen. Die nötigen Rohdaten für die Excel Datei exportierst du am besten direkt aus deinem Avalanche Wallet.

Haftungsausschluss: Diese Information gibt bloß einen ersten Überblick und erhebt keinen Anspruch auf Vollständigkeit. Sie kann ein ausführliches und individuelles Beratungsgespräch nicht ersetzen. Enzinger Steuerberatung bzw. crypto-tax.at übernimmt keine Haftung für die Richtigkeit, Aktualität und Vollständigkeit dieser Information.

Krypto ist mehr als nur Bitcoin Kaufen und Verkaufen. Aus diesem Grund kann sich der Umgang mit Steuertools manchmal als komplex erweisen.

Deshalb starten wir die Serie #WieTrageIchEsEin. Von IDOs bis NFTs, wir werden erklären wie es geht.

Heute: Wie trage ich IDOs ein?

IDOs eintragen (Beispiel auf BSC mit BUSD als Handelspaar für IDO)

Lösung: Handel mit „imaginärer“ IDO Börse

1. Neue Wallet für IDO Coin erstellen

2. BSC Wallet: Auszahlung von BUSD (existiert durch Import)

3. IDO Wallet Einzahlung von BUSD eintragen

4. IDO Wallet: Handel von BUSD gegen IDO Token

5. IDO Wallet: Auszahlung von IDO Token

6. BSC Wallet: Einzahlung von IDO Token (existiert durch Import)

(Bei einem Vesting-Plan einfach Ein- und Auszahlung für jeden Unlock hinzufügen.)

Das wars auch schon!

Haftungsausschluss: Diese Information gibt bloß einen ersten Überblick und erhebt keinen Anspruch auf Vollständigkeit. Sie kann ein ausführliches und individuelles Beratungsgespräch nicht ersetzen. Enzinger Steuerberatung bzw. crypto-tax.at übernimmt keine Haftung für die Richtigkeit, Aktualität und Vollständigkeit dieser Information.