So musst du Kryptowährung in Österreich versteuern: Österreichs führende Krypto-Steuerberaterin Natalie Enzinger beantwortet euch alle wichtigen Fragen zum korrekten Versteuern von Kryptowährungen 2023 – zum Anschauen im Interview mit CoinTracking oder zum Nachlesen!

Kryptowährung in Österreich richtig versteuern

Im Gespräch mit CoinTracking auf YouTube klärt unsere Krypto-Steuer-Expertin Natalie Enzinger häufige Fragen zum Versteuern von Kryptowährung in Österreich!

Die Steuerexpert:innen von cryptotax haben außerdem einen übersichtlichen, illustrierten, 63-seitigen Guide zusammengestellt, den wir unseren Leser:innen als kostenloses E-Book zur Verfügung stellen: Krypto Steuer Österreich 2023/2024: Kompletter Guide, einfach erklärt!

Krypto-Altvermögen vs. Krypto-Neuvermögen in Österreich versteuern

Krypto-Altvermögen sind jene Kryptowährungen, die vor dem 01. März 2021 angeschafft (gekauft, getauscht) wurden. Solche Kryptowährungen können weiterhin steuerfrei verkauft werden.

Kryptowährungen, die ab dem 01.März 2021 angeschafft wurden, gelten als Krypto-Neuvermögen. Gewinne aus dem Verkauf von Krypto-Neuvermögen werden unabhängig von einer Haltefrist bei Veräußerung in FIAT-Währung (z.B. Euro, US-Dollar, etc.) mit 27,5% besteuert.

Der Tausch von Kryptowährungen untereinander ist kein steuerrelevanter Vorgang.

Welche Neuerungen gibt es im Krypto-Steuerjahr 2023?

Eine der wichtigsten Neuerungen für das Jahr 2023 ist, dass bei Veräußerungen von Krypto-Neuvermögen ab 01.01.2023 der gleitende Durchschnittspreis als Anschaffungskosten angesetzt werden muss.

Laufende Einkünfte aus Kryptowährungen versteuern

Fließen Kryptowährungen aus Lending oder Mining zu, so hat eine Umrechnung in Euro bei Zufluss am Wallet oder Account zu erfolgen und es fällt eine Steuer von 27,5% an.

Unter Lending fallen Kryptowährungen, die man für das Überlassen von Kryptowährungen an andere Marktteilnehmer erhält.

Unter Mining fallen Kryptowährungen, die man für einen Beitrag zum Betrieb eines Netzwerkes bzw. zur Aufrechterhaltung einer Blockchain erhält.

Ausnahmen vom Versteuern als laufende Einkünfte

Kryptowährungen, die aus Staking, Airdrops, Bounties und Hardforks zufließen unterliegen bei Erhalt am Wallet oder Account keiner Besteuerung. Eine Besteuerung erfolgt erst später im Zuge der Veräußerung in FIAT-Währung.

Unter Staking wird der Erwerb von Kryptowährungen durch einen technischen Prozess verstanden, bei dem Leistungen zur Transaktionsverarbeitung zur Verfügung gestellt werden, diese Leistungen jedoch vorwiegend im Einsatz von vorhandenen Kryptowährungen bestehen.

Unter einem Airdrop werden Kryptowährungen verstanden, die unentgeltlich ohne Gegenleistung zufließen. Es handelt sich dabei meistens um Kryptowährungen, die zu Werbezwecken abgegeben werden.

Kryptowährungen, die lediglich aufgrund einer unwesentlichen Leistung übertragen werden, stellen ebenfalls – analog zu Kryptowährungen aus Staking oder Airdrops – keine laufenden Einkünfte dar. Als unwesentliche Leistung wird eine Tätigkeit verstanden, die lediglich einen Zeitaufwand von wenigen Minuten beansprucht (z.B. das Teilen von Beiträgen in Sozialen Medien etc.).

Kryptowährung in Österreich richtig versteuern: Was ist der gleitende Durchschnittspreis für Neuvermögen?

Wenn man Kryptowährungen in zeitlicher Aufeinanderfolge („in mehrere Tranchen zu unterschiedlichen Anschaffungskosten“) gekauft und auf derselben Kryptowährungs-Adresse verwahrt hat, stellt sich durch Einführung des gleitenden Durchschnittspreises in Österreich die Frage, welche Anschaffungskosten man vom Veräußerungserlös abziehen darf.

Das gleitende Durchschnittspreisverfahren zur Berechnung der Anschaffungskosten gilt für Veräußerungsvorgänge ab dem 01.01.2023 und für Krypto-Neuvermögen.

Was bedeutet das?

Einfach erklärt: Nehmen wir an, mehrere Einheiten einer Kryptowährung liegen auf einer Kryptowährungs-Adresse bzw. einem Wallet.

Diese wurden zu unterschiedlichen Zeitpunkten und unterschiedlichen Kaufpreisen pro Einheit angeschafft.

Als Anschaffungskosten für die Besteuerung gilt nun der Durchschnitt dieser Kaufpreise. Das ist der gleitende Durchschnittspreis.

Im kostenlosen Krypto Steuer Guide erklären wir dir den gleitenden Durchschnittspreis anhand von Beispielen und gehen genauer auf den Mechanismus ein!

Ebenso findest du im gratis Krypto Steuer Guide alle Infos zum richtigen Versteuern von Gewinnen aus DeFi (Lending, Liquidity Mining, etc.)!

Steuern aus Kryptowährungen optimieren – geht das in Österreich?

Zum Jahresende erinnern wir unsere Kund:innen gerne an die Möglichkeit des „Tax Loss Harvesting“!

Mittlerweile können in Österreich nicht nur Gewinne aus Kryptowährungen, sondern auch andere Kapitalerträge (z.B. aus Aktien) mit Verlusten aus Kryptowährungen ausgeglichen werden.

Es empfiehlt sich vor Jahresende sowohl sein Kryptowährungs- als auch sein Aktienportfolio dahingehend zu untersuchen, ob noch Maßnahmen betreffend einer optimalen Verlustverwertung zu setzen sind.

Dahingehend kannst du überlegen, ob du Kryptowährungen in deinem Portfolio hast, die du vor Jahresende noch mit einem Verlust in Euro tauschen kannst.

Das Risiko dabei ist, dass du Kursgewinne der Kryptowährung versäumen könntest, während du die Kryptowährung in Euro und dann möglicherweise wieder zurück tauschst.

KESt-Abzug ab 01.01.2024 für Kryptowährungen in Österreich: Worauf müssen Krypto-Investor:innen achten?

Ab 2024 sind inländische Krypto-Dienstleister (z.B. Bitpanda oder Coinfinity) dazu verpflichtet den KESt-Abzug für ihre Kund:innen durchzuführen.

Dazu müssen diese Dienstleister wissen, wie hoch die Anschaffungskosten der jeweiligen Kryptowährungen waren. Falls diese nicht auf deren Plattform erworben wurden, kann es nötig sein, dass du diese Daten mit dem Dienstleister teilst.

Alle Infos dazu findest du im Krypto Steuer Guide 2023/2024!

Automatischer Informationsaustausch zum Versteuern von Kryptowährungen in der EU: DAC8

Eine neue EU-Richtlinie sieht außerdem vor, dass Krypto-Dienstleister ab dem Jahr 2026 deine Krypto-Einkünfte dem Finanzamt melden.

Lies hier weiter: Ab 2026 werden deine Kryptowährungen automatisch dem Finanzamt gemeldet – DAC 8 Überblick

Krypto-Steuer-Tool für Österreich: Rabattlink zu CoinTracking

Wir von cryptotax empfehlen die Nutzung von Steuersoftware für Krypto-Assets, wir stehen jedoch in keiner wirtschaftlichen Beziehung zu diesen Krypto-Steuer-Tools.

Solche Krypto-Steuer-Tools können Krypto-Transaktionen für dich darstellen, verknüpfen und in einem Steuerreport deine Einkünfte aus Kryptowährungen für die Steuer berechnen und nach Steuertatbestand klassifizieren.

Das ist sowohl für dich als auch deine Steuerberaterin oder deinen Steuerberater sehr hilfreich.

Einen Link mit einem Nachlass von 10% auf das CoinTracking Angebot findest du hier!

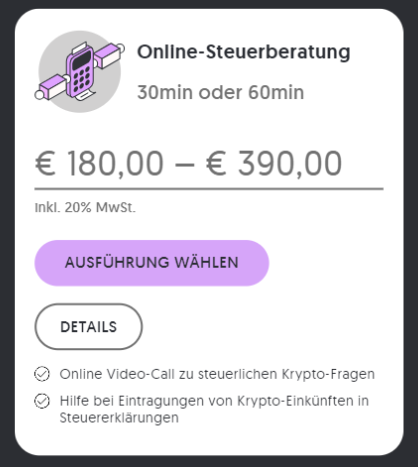

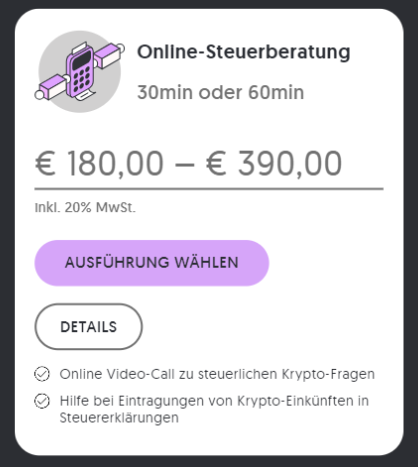

Auf crypto-tax.at kannst du Online-Steuerberatungen mit unseren Expert:innen buchen. Auch persönliche Termine bei uns in Graz sind möglich. Wir besprechen mit dir, wie dein individueller Fall gelöst werden kann, damit du dir Steuern und Sorgen sparst.

Außerdem erweitern wir stetig unser Angebot an kostenloser Online-Information. Du findest aktuelle Infos in unserem Blog und auf Facebook, Instagram, und LinkedIn. Auch auf Youtube gibt es unseren cryptotaxat-Kanal, damit du immer top informiert bleibst.

Enzinger Steuerberatung bietet natürlich auch reguläre Steuerberatung zu vielen weiteren Themen an. Alle Infos zu unserer praktischen Online-Steuerberatung für ganz Österreich kannst du hier nachlesen: Online-Steuerberater in Österreich: Alle Infos zu Kosten und Ablauf

Disclaimer: Diese Information gibt bloß einen ersten Überblick und erhebt keinen Anspruch auf Vollständigkeit. Sie kann ein ausführliches und individuelles Beratungsgespräch nicht ersetzen. Enzinger Steuerberatung bzw. cryptotax übernimmt keine Haftung für die Richtigkeit, Aktualität und Vollständigkeit dieser Information.

Aktualisiert am 01.03.2024

Alles, was du über die Krypto Steuer in Österreich 2023/2024 wissen musst, erklären wir dir in diesem Artikel! Wir zeigen dir die wichtigsten Punkte, damit du deine Kryptowährungen und NFTs richtig und optimal versteuern kannst!

Krypto Steuer Österreich Guide 2023/2024

Erstmals geben wir heuer zusätzlich zu unserem Blog einen umfassenden und illustrierten, 63-seitigen Krypto Steuer Österreich Guide als gratis E-Book zum Download heraus. Damit wollen wir der Krypto-Community in Österreich eine hochwertige, verständliche und kostenlose Informationsbasis bieten.

Wichtige Tipps, praxisnahe Beispiele, Infos zu den unterschiedlichen Einkünften und Steuersätzen, alles zu Selbstanzeigen, Krypto-Steuer-Tools und eine komplette Anleitung zum Eintragen deiner Einkünfte aus Kryptowährungen in die Steuererklärung 2023: das alles findest du im Krypto Steuer Österreich Guide von cryptotax und questr.

Lies weiter, denn auch in diesem Blog-Beitrag haben wir dir die wichtigsten Infos und Tipps zum Versteuern deiner Kryptowährungen und NFTs zusammengefasst:

Krypto Steuern in Österreich: So geht’s!

Folge dieser Schritt-für-Schritt Anleitung für deine Krypto-Steuererklärung in Österreich! Krypto-Steuern fallen in Österreich nicht erst bei Auszahlung an – wir erklären dir hier alles ganz genau!

Cryptotax ist die Informationsplattform von Österreichs führender Steuerberatungskanzlei für Krypto-Assets: Enzinger Steuerberatung. Unsere Expert:innen Natalie Enzinger und Felix Eder-Hofer beantworten dir hier alle Fragen zur Versteuerung von Kryptowährungen in Österreich.

Krypto-Steuer-Schritt 1: Erklärungswechsel zum Versteuern von Kryptowährungen beantragen

Wenn du bisher eine Arbeitnehmerveranlagung gemacht hast, musst du zum Eintragen deiner Krypto-Einkünfte in die Steuererklärung im FinanzOnline einen sogenannten Erklärungswechsel beantragen.

Im FinanzOnline findest du unter „Weitere Services“ unter „Anträge“ den Punkt „Erklärungswechsel“ zur Auswahl.

Im nächsten Schritt musst du deine Steuernummer eingeben und den Punkt „Wechsel zur Einkommensteuererklärung bzw. Änderung der Tätigkeit“ anklicken.

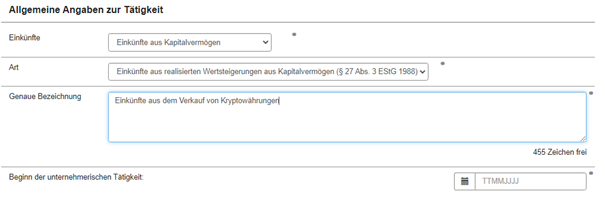

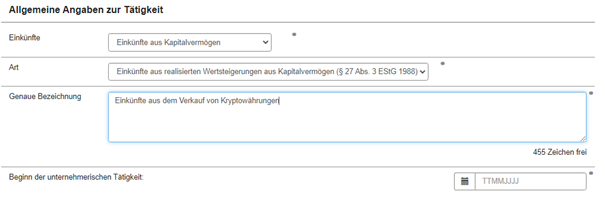

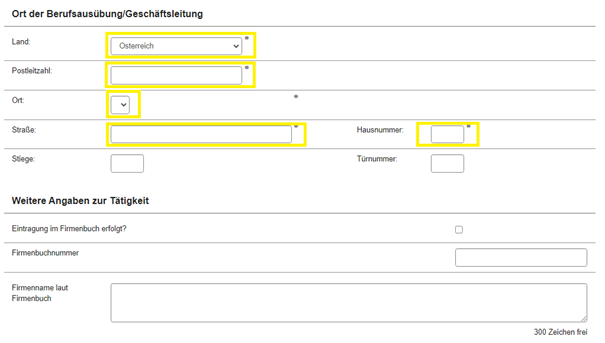

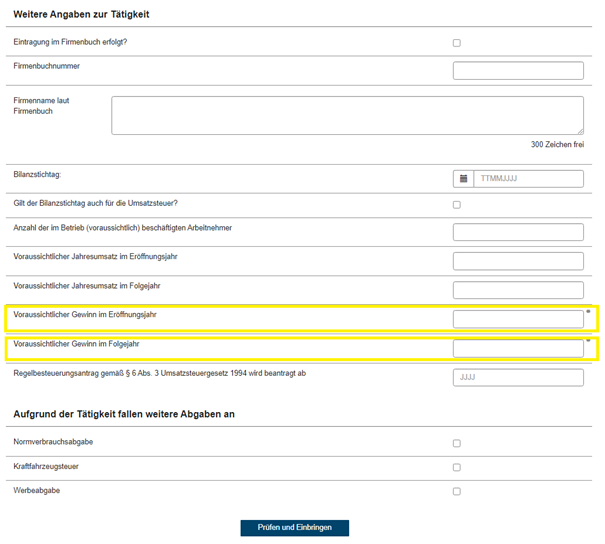

Es wird dir nun folgendes Formular angezeigt:

Bei „Einkünfte“ im Drop-Down-Menü „Einkünfte aus Kapitalvermögen“ auswählen.

Bei „Art“ musst du entweder „Einkünfte aus der Überlassung von Kapital“ oder „Einkünfte aus realisierten Wertsteigerungen aus Kapitalvermögen“ oder „Einkünfte aus Derivate“ auswählen.

Weitere Details zu den einzelnen Schritten des Erklärungswechsels findest du im Krypto Steuer Österreich Guide mit Screenshots der verschiedenen Eingabefelder und einer einfachen Erklärung, was wo genau eingetragen werden muss.

Solltest du zusätzliche Hilfe benötigen, nutze gleich eine Online-Steuerberatung mit unseren Expert:innen.

Krypto-Steuer-Schritt 2: Einkünfte für die Krypto Steuer in Österreich richtig unterscheiden

Für die korrekte Einordnung deiner Einkünfte aus Kryptowährungen oder NFTs für die Steuer musst du diese vier Kategorien unterscheiden.

- Altvermögen vs. Neuvermögen

- Einkünfte aus realisierten Wertsteigerungen

- Laufende Einkünfte

- NFTs

1. Altvermögen vs. Neuvermögen

Um deine Kryptowährungen in Österreich richtig zu versteuern, musst du als ersten Schritt unterscheiden, wann die Kryptowährung, die veräußert wurde, gekauft wurde.

Altbestand (alte Regelung mit Haltefrist: nach 1 Jahr steuerfrei)

Kryptowährungen, die vor dem 01.03.2021 erworben wurden, gelten als Krypto-Altvermögen und unterliegen den alten Besteuerungsregeln, d.h. sie können nach wie vor steuerfrei verkauft werden, sofern die Kryptowährung mehr als 1 Jahr gehalten wurde.

Neuvermögen (ab 1. März 2021: Sondersteuersatz 27,5%)

Kryptowährungen, die ab dem 01.03.2021 erworben wurden, gelten als Krypto-Neuvermögen und unterliegen dem neuen Besteuerungsregime (Ökosoziales Steuerreformgesetz 2022).

Das neue Besteuerungsregime ist grundsätzlich mit 01.03.2022 in Kraft getreten. Beachte, dass die neue Besteuerung nur jene Kryptowährungen betrifft, die ab einem bestimmten Stichtag – nämlich ab dem 01.03.2021 – entgeltlich erworben (Kauf, Tausch, etc.) wurden.

Nach der neuen Rechtslage fallen Einkünfte aus Kryptowährungen in das System der Einkünfte aus Kapitalvermögen und unterliegen – unabhängig von Behaltefrist – grundsätzlich dem Sondersteuersatz von 27,5%. Hier wird zwischen Einkünften aus realisierten Wertsteigerungen und laufenden Einkünften unterschieden.

2. Einkünfte aus realisierten Wertsteigerungen

Im neuen Einkommensteuergesetz wurde ein eigener Paragraf zur Besteuerung von Kryptowährungen eingefügt. Es wird zwischen laufenden Einkünften aus Kryptowährungen (z.B. Mining, Lending) und Einkünften aus der realisierten Wertsteigerung von Kryptowährungen (z.B. aus dem Verkauf von Kryptowährung gegen Fiat-Währung) unterschieden.

Als Einkünfte aus realisierten Wertsteigerungen aus Kryptowährungen gelten grundsätzlich alle Gewinne und Verluste aus der Veräußerung gegen FIAT-Währung (z.B. Euro) sowie dem Tausch gegen andere Wirtschaftsgüter (z.B. Waren, Dienstleistungen).

Wenn du z.B. deine Bitcoins gegen Euro tauschst, mit Kryptowährung eine Ware oder Dienstleistung kaufst oder mit der Kreditkarte einer Krypto-Börse bezahlst, dann sind dies alles steuerlich relevante Veräußerungsvorgänge.

Ausnahme: Krypto-zu-Krypto Tausch

Explizit ausgenommen von der Besteuerung ist der Tausch einer Kryptowährung in eine andere Kryptowährung.

In diesem Fall sind die Anschaffungskosten der hingegebenen Kryptowährung auf die erhaltene Kryptowährung zu übertragen, d.h. die gesamte Wertsteigerung wird dadurch erst bei einer späteren Veräußerung gegen FIAT-Währung oder andere Wirtschaftsgüter (z.B. Waren, Dienstleistungen) berechnet.

Wichtig! Diese „Steuerneutralität“ gilt nur für Tauschvorgänge zwischen Kryptowährungen, die die steuerliche Definition von Kryptowährungen (siehe Punkt zu NFTs) erfüllen. Werden z.B. mit Kryptowährungen NFTs gekauft, so gilt dieser Vorgang bei Verwendung von Krypto-Neuvermögen (ab 01.03.2021 erworben) als steuerpflichtig, da NFTs diese Definition einer Kryptowährung nicht erfüllen.

3. Laufende Einkünfte

Unter die laufenden Einkünfte aus Kryptowährungen fallen:

- Entgelte aus der Überlassung von Kryptowährungen (z.B. „Lending“ oder „Liquidity Providing“)

- Entgelte aus der Transaktionsverarbeitung („Mining“)

Als Entgelte aus der Überlassung von Kryptowährungen sind sämtliche Vergütungen (z.B. „Rewards“) für den Gebrauch einer auf Zeit überlassenen Kryptowährung zu verstehen.

Entscheidend ist, dass ein Zuordnungswechsel der Kryptowährung stattfindet, d.h. die Kryptowährung muss anderen Marktteilnehmern (z.B. andere Personen, Unternehmen oder Netzwerken) überlassen werden und dafür muss eine Vergütung an den Überlasser bezahlt werden.

Ob die Vergütung in Form von Krypto-Zinsen, Fiat-Währung oder anderen Wirtschaftsgütern erfolgt, ist für die Einordnung irrelevant.

Entgelte aus der Überlassung können insbesondere auch bei Vorgängen in Zusammenhang mit Decentralized Finance („DeFi“) vorliegen.

Wichtig! Entgelte aus der Überlassung von Kryptowährungen sind im Zeitpunkt des Erhalts am Wallet oder am Börsenaccount in Euro umzurechnen – auch wenn sie nicht in Euro getauscht werden. Dieser Euro-Wert wird besteuert!

Tipp: Da eine Besteuerung stattfindet, unabhängig davon, ob du diese Kryptowährungen in Euro wechselst oder nicht, empfehlen wir, dass du zumindest den Steueranteil sofort in Euro wechselst, da du sonst bei Kursverfall der jeweiligen Kryptowährung die Steuer möglicherweise nicht zahlen kannst.

Unter Entgelte aus Transaktionsverarbeitung (z.B. Mining) fallen Kryptowährungen, die für einen Beitrag zum Betrieb eines Netzwerkes bzw. zur Aufrechthaltung einer Blockchain gewährt werden.

Darunter fallen insbesondere Block-Rewards und Transaktionsgebühren, die im Rahmen der Blockerstellung erzielt werden, wobei unerheblich ist, welcher Konsensalgorithmus für diese Vorgänge verwendet wird.

Hauptanwendungsfall dieser Bestimmung sind Block-Rewards und Transaktionsgebühren, die im Zuge des Proof-of-Work-Algorithmus (z.B. bei Bitcoin) zufließen, soweit nicht Einkünfte aus Gewerbebetrieb vorliegen.

Für Block-Rewards und Transaktionsgebühren, die im Rahmen des Proof-of-Stake-Algorithmus („Staking“) zufließen, besteht eine Ausnahmeregelung!

Entgelte aus Transaktionsverarbeitung sind wie Entgelte aus der Überlassung von Kryptowährungen im Zeitpunkt des Erhalts am Wallet in Euro umzurechnen und unterliegen einem Steuersatz von 27,5%.

Im Krypto Steuer Österreich Guide, den du hier kostenlos downloaden kannst, findest du hierzu viele weitere Infos, Tipps und Beispiele!

Ausnahmen von der Besteuerung als laufende Einkünfte (Staking, Airdrops, Bounties, Hardforks)

Bestimmte Einkünfte sind im Zeitpunkt des Erhalts am Wallet oder am Börsenaccount nicht zu besteuern, sondern erst wenn diese in FIAT-Währung oder andere Wirtschaftsgüter (z.B. Waren, Dienstleistungen), ausgenommen Kryptowährungen, getauscht werden.

Diese Ausnahmen gelten für Staking, Airdrops, Bounties und Hardforks.

Als Anschaffungskosten sind null Euro in Evidenz zu halten.

Wichtig! Unter Staking im steuerlichen Sinn wird der Erwerb von Kryptowährungen durch einen technischen Prozess verstanden, bei dem Leistungen zur Transaktionsverarbeitung zur Verfügung gestellt werden, diese Leistungen jedoch vorwiegend im Einsatz von vorhandenen Kryptowährungen bestehen.

Darunter fallen z.B. Leistungen in Zusammenhang mit der Blockerstellung, bei denen der Einsatz von vorhandenen Kryptowährungen den wesentlichen Bestandteil der Leistungserbringung darstellt.

Beispiele für Staking im steuerlichen Sinn:

- Delegate Staking wie z.B. bei Cardano, Polkadot, AVAX oder Solana

- Ethereum-Staking

Wichtig! Zu beachten ist, dass nicht alles, was in der Krypto-Community als „Staking“ bezeichnet wird, auch als Staking im steuerlichen Sinn („Konsens-Staking“) eingeordnet werden kann. Der Begriff Staking wird oftmals auch für Lending-Aktivitäten oder andere gewinnbringende Anlageformen im DeFi-Bereich verwendet.

4. NFTs

Non-Fungible Token (NFTs) gelten steuerlich nicht als Kryptowährung. Im neuen Besteuerungsregime wurde eine eigene Definition für Kryptowährungen geschaffen. Um die Definition „Kryptowährung“ zu erfüllen, müssen alle der folgenden Kriterien erfüllt sein:

- Digitale Darstellung eines Wertes: Die Kryptowährung muss digital existieren und einen gewissen Wert haben.

- Die Kryptowährung darf von keiner Zentralbank oder öffentlichen Stelle ausgegeben oder garantiert werden.

- Die Kryptowährung ist nicht zwangsläufig (im Sinne von „nicht notwendigerweise“) an eine gesetzlich festgelegte Währung angebunden.

- Die Kryptowährung kann auf elektronischem Wege übertragen, gespeichert und gehandelt werden.

- Die Kryptowährung darf nicht den Status einer Währung oder von Geld besitzen, wird aber von natürlichen oder juristischen Personen als Tauschmittel akzeptiert.

Die neuen Besteuerungsregeln kommen nur zur Anwendung, wenn die im Gesetz aufgezählten Kriterien erfüllt sind. Liegt auch nur eines dieser Kriterien nicht vor, so handelt es sich nicht um „Kryptowährungen im Sinne des EStG“ und die neu geschaffenen Besteuerungsregeln können in der Regel nicht angewendet werden. In diesem Fall muss im Einzelfall geprüft werden, ob andere Einkünfte nach dem EStG vorliegen.

Jedenfalls von der Definition „Kryptowährung“ umfasst sind:

- Currency Token wie Bitcoin, Ether und andere vergleichbare Kryptowährungen

- Stablecoins wie z.B. USDC oder USDT

Keine Kryptowährungen im Sinne dieser Definition sind Non-Fungible-Token (NFTs), da diese in der Regel nicht als allgemein akzeptiertes Tauschmittel angesehen werden.

Wenn du NFTs mit Kryptowährung kaufst, dann liegt hinsichtlich des Verkaufs der Kryptowährung – gleich wie beim Verkauf gegen Euro – ein steuerlich relevanter Vorgang vor.

Wenn du später die NFTs wieder verkaufst, dann fallen von Gewinnen aus dem Verkauf Steuern (progressiver Einkommensteuersatz) an, wenn du den NFT nicht mehr als ein Jahr gehalten hast.

Solltest du den NFT mehr als ein Jahr gehalten haben, dann ist die Veräußerung steuerfrei.

Beachte! Unter gewissen Voraussetzungen und abhängig vom konkreten Einzelfall können auch betriebliche Einkünfte (Gewerbebetrieb oder selbständige Arbeit) vorliegen. In diesem Fall ist die Veräußerung von NFTs – unabhängig von einer Jahresfrist – stets steuerpflichtig.

Krypto-Steuer-Schritt 3: Die Bemessungsgrundlage richtig berechnen

Die Bemessungsgrundlage ist jener Betrag, auf den der Steuersatz angewendet wird.

Als Bemessungsgrundlage für die Steuerermittlung gilt der Unterschiedsbetrag zwischen Veräußerungserlös und Anschaffungskosten.

Als Veräußerungserlös ist der aus dem Verkauf der Kryptowährung zugeflossene Eurobetrag anzusetzen.

Als Anschaffungskosten ist der seinerzeitige Kaufpreis in Euro, der für den Kauf der Kryptowährung bezahlt wurde, anzusetzen.

Wichtig! Du bist gesetzlich dazu verpflichtet, Aufzeichnungen über deine Krypto-Einkünfte zu führen. Die Aufzeichnungen sind so zu führen, dass sich ein sachverständiger Dritter (z.B. Finanzbeamter) innerhalb angemessener Zeit einen Überblick über die Krypto-Einkünfte verschaffen kann.

Wichtige Daten bzw. Informationen, die zu dokumentieren sind:

- Zeitpunkt der Anschaffung und Veräußerung

- Anschaffungskosten in Euro

- Veräußerungserlös in Euro

- Menge der jeweiligen gekauften bzw. verkauften Kryptowährungen

- Höhe der Gebühren

- Transaktions-Hash (On-Chain-Transaktionen)

- Transaktionshistorie von Krypto-Börsen/-Plattformen (Off-Chain-Transaktionen)

- Name der Krypto-Börse/Plattformen bzw. des Protokolls (DeFi)

- Zusätzliche relevante Informationen

Gleitender Durchschnittspreis (GLD) für Kryptowährungen

Wenn Kryptowährungen in zeitlicher Aufeinanderfolge („in mehrere Tranchen zu unterschiedlichen Anschaffungskosten“) angeschafft werden und auf derselben Kryptowährungsadresse verwahrt werden, stellt sich die Frage welche Anschaffungskosten vom Veräußerungserlös abgezogen werden können.

Für Veräußerungsvorgänge ab 01.01.2023 und für Krypto-Neuvermögen (ab 01.03.2021 angeschafft) sind die Anschaffungskosten nach dem gleitenden Durchschnittspreisverfahren zu berechnen.

Vor dem 01.01.2023 konnten die Anschaffungskosten bei Krypto-Neuvermögen (ab 01.03.2021 angeschafft), die in zeitlicher Aufeinanderfolge angeschafft wurden, auch nach anderen Verfahren (z.B. FIFO-Methode) berechnet werden.

Wir haben einen eigenen ausführlichen Beitrag zum gleitenden Durchschnittspreis verfasst, du findest ihn hier: Krypto Steuern berechnen: Gleitender Durchschnittspreis ab 01.01.2023 in Österreich

Du siehst also, für jede einzelne Transaktion müsstest du einiges notieren, um deine Krypto-Gewinne für das Finanzamt oder auch für Banken und Krypto-Börsen bzw. -Plattformen, die einen Mittelherkunftsnachweis fordern können, nachweisen zu können.

Daher wird die Nutzung von Krypto-Steuersoftware empfohlen, die sowohl das Dokumentieren, als auch das Berechnen der korrekten Steuer erleichtert.

Krypto-Steuer-Tools: Blockpit oder CoinTracking für Österreich?

Sogenannte Krypto-Steuer-Tools sind Softwarelösungen für die Berechnung von Krypto-Einkünften.

Sie haben das Ziel, dir diesen gesamten Prozess – von der Dokumentation bis zur Berechnung der Krypto-Einkünfte – abzunehmen.

Mehr dazu: Krypto-Steuer-Tools im Vergleich: Was kann die Steuersoftware?

Die meisten Krypto-Steuer-Tools bieten ihren Nutzer:innen einen jährlichen Steuerreport an, der die Krypto-Einkünfte in übersichtlicher Form darstellt.

Wir empfehlen die Nutzung von Krypto-Steuer-Tools, da ab einem gewissen Transaktionsumfang eine Dokumentation in einem Krypto-Steuer-Tool absolut Sinn macht.

Neben der steuerlichen Dokumentation der Krypto-Einkünfte bieten die meisten Krypto-Steuer-Tools auch die Möglichkeit einen guten Überblick über seine Kryptowährungen zu bewahren.

Tipp: Wenn du dein Krypto-Steuer-Tool regelmäßig und zeitnah befüllst, bietet es dir auch die Möglichkeit vor Jahresende noch Handlungen zur steuerlichen Optimierung (z.B. Verkauf von Kryptowährungen zur Verlustverwertung) zu setzen.

Krypto-Steuer-Schritt 4: Die Krypto-Steuern korrekt berechnen

Für die korrekte Berechnung der Krypto-Gewinne für die Steuer musst du unter anderem wissen:

- Beim Verkauf von Kryptowährungen: Wie hoch die Einkünfte (= Gewinn oder Verlust) waren. Dazu muss einerseits ein Veräußerungserlös in Euro und die Anschaffungskosten in Euro ermittelt werden. Die Anschaffungskosten müssen nach dem gleitenden Durchschnittspreisverfahren ab 01.01.2023 ermittelt werden

- Bei laufenden Einkünften aus Kryptowährungen (z.B. Mining, Lending): Mit Erhalt der jeweiligen Kryptowährung muss eine Umrechnung in Euro durchgeführt werden.

Dein Krypto-Steuer-Tool kann dich hierbei gut unterstützen, jedoch raten wir vor allem bei großen oder komplexen Krypto-Portfolios zu Vorsicht.

Wir von cryptotax sind wirtschaftlich nicht an den verfügbaren Krypto-Steuer-Tools beteiligt und empfehlen und beraten daher unabhängig, nach unserem Erfahrungs- und Wissensstand.

Unsere Krypto-Steuer-Expertinnen und -Experten bzw. Crypto Data Analysten konnten in den letzten Jahren sehr viel Erfahrung mit den verschiedensten Krypto-Steuer-Tools sammeln und Vor- und Nachteile kennenlernen.

Wir empfehlen das eine oder andere Krypto-Steuer-Tool je nach Umfang und Zusammensetzung des Portfolios, sowie nach betroffenen Steuerjahren – auch weil sich die Krypto-Steuer-Tools immer weiterentwickeln.

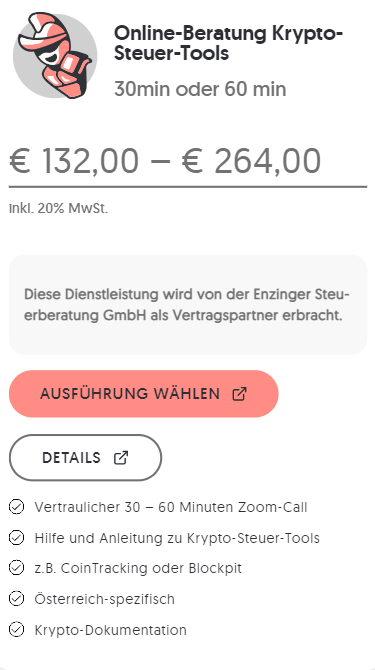

Mittlerweile raten wir dazu, sich zuerst von Profis beraten zu lassen, um das passende Krypto-Steuer-Tool auszuwählen. Diese Beratung sollte objektiv (also ohne wirtschaftliche Beteiligung an einem Steuer-Tool) und individuell gestaltet sein, um das beste Steuer-Tool für dich zu finden.

Dadurch kann man sich unserer Erfahrung nach viel Geld und Mühe sparen. Solche unabhängigen Beratungen für Österreich bieten wir hier an.

Zusammenfassend können wir sagen: Zum Glück gibt es Krypto-Steuer-Tools, die uns die Dokumentation von Krypto-Gewinnen erheblich vereinfachen, auch wenn es immer wieder zu Problemen mit diesen Softwarelösungen kommt.

Wichtig! Du kannst die Steuerreports deines Krypto-Steuer-Tools leider nicht für deine Steuererklärung nutzen, wenn sich Fehlermeldungen häufen, Transaktionen falsch klassifiziert werden und/oder eine falsche Steuerlast berechnet wird. Ob der Report wirklich vollständig und korrekt ist, muss daher unbedingt von dir bzw. deinem Steuerberater überprüft werden.

Lies hierzu: Häufige Fehler bei der Nutzung von Krypto-Steuer-Tools in Österreich

Achtung! Die Steuererklärung auf Basis eines falschen Reports einzureichen kann eine Abgabenhinterziehung nach sich ziehen!

Wie bieten in Kooperation mit questr neben Online-Beratungen zu Krypto-Steuer-Tools auch eine Datenaufbereitung an, wo unsere Expert:innen deine Daten kontrollieren, die gesamte Dokumentation von Krypto-Transaktionen für Kund:innen übernehmen, hartnäckige Fehlermeldungen in Steuer-Tools beheben oder durch die korrekte Dokumentation, in Abstimmung mit deinem Steuerberater oder deiner Steuerberaterin, deine Steuern auf Kryptowährungen optimieren können.

In unserem gratis Krypto Steuer Österreich Guide besprechen wir häufige Probleme in Krypto-Steuer-Tools und geben zusätzliche Tipps!

Krypto-Steuer-Schritt 5: Offene Fragen und Optimierungsmöglichkeiten mit deinem Steuerberater oder deiner Steuerberaterin klären

Bei einfacheren Krypto-Portfolios, zum Beispiel wenn du privat Bitcoin gekauft und wenige Transaktionen durchgeführt hast, kann es ausreichen, wenn du unseren Krypto Steuer Österreich Guide durchliest und dir unsere Videos und Blogbeiträge ansiehst. Aber auch hier kann es Optimierungsmöglichkeiten geben! Alle weiteren Fragen beantworten wir dir gerne in einer Online-Steuerberatung und helfen dir eine gute Lösung zu finden.

Wenn du uns mit der Einreichung deiner Steuererklärung beauftragst, dann kümmern wir uns auch um Rückfragen dazu und sprechen für dich mit dem Finanzamt. Außerdem hast du etwas länger Zeit zur Abgabe und kannst dich entspannt zurücklehnen.

Enzinger Steuerberatung bietet natürlich auch ganz normale Steuerberatung für Privatpersonen und Unternehmer:innen an! Auch dieses Angebot kannst du in persönlichen Online-Terminen für ganz Österreich oder in unserer Kanzlei im Zentrum von Graz wahrnehmen.

Um von unserer Erfahrung zu profitieren, musst du aber nicht unbedingt deine komplette Steuererklärung von uns machen lassen. Wir können dir auch nur bei deinen Eintragungen helfen.

Dafür kannst du bequem Online-Steuerberatungen über unsere Webseite buchen.

Wenn du vielleicht auch schon eine Steuerberatung hast, mit der du zufrieden bist, gibt es natürlich auch die Möglichkeit, dass wir deinem Steuerberater oder deiner Steuerberaterin nur die Krypto-Einkünfte zuarbeiten und deine Steuerberaterin bzw. dein Steuerberater die Abgabe der Erklärungen übernimmt.

Krypto-Steuer-Schritt 6: Krypto-Einkünfte eintragen und Steuererklärung fristgerecht einreichen

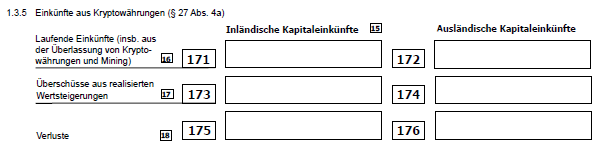

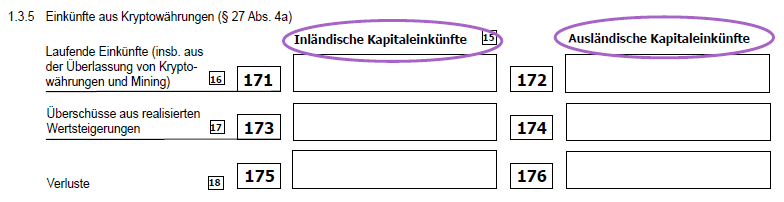

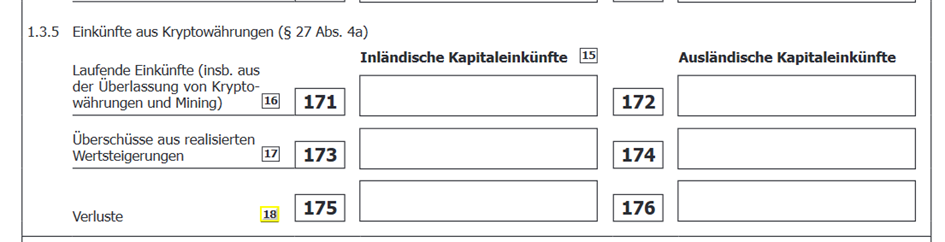

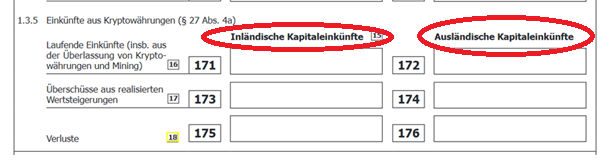

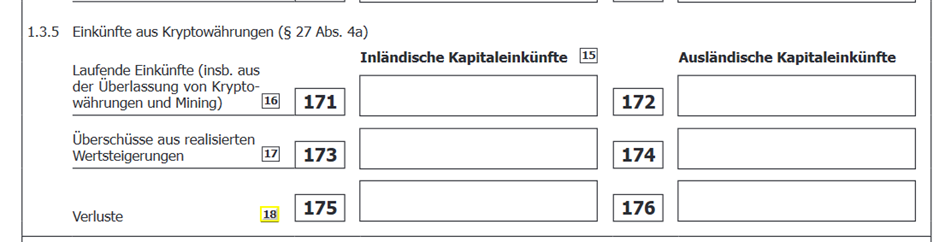

Kryptowährungen werden in der Steuererklärung in der Beilage E1kv (Einkünfte aus Kapitalvermögen) im Punkt 1.3.5 „Einkünfte aus Kryptowährungen“ eingetragen.

Krypto-Einkünfte eintragen: Kennzahlen in der Steuererklärung

Hier findest du Eintragungsfelder für „laufende Einkünfte von Kryptowährungen“, „Überschüsse aus realisierten Wertsteigerungen“ und „Verluste aus realisierten Wertsteigerungen“.

Laufende Einkünfte aus Kryptowährungen sind z.B. Mining, Lending bzw. Entgelte aus der Überlassung von Kryptowährungen (siehe Krypto-Steuer-Schritt 2). Solche Krypto-Einkünfte musst du im Zeitpunkt des Erhalts am Wallet oder Börsenkundenkonto in Euro umrechnen und diesen Wert in die Kennzahl 171 oder 172 eintragen.

Beachte: Ob du deine Kryptowährung in Euro oder ein anderes gesetzliches Zahlungsmittel umgewechselt hast, ist für die Besteuerung irrelevant!

Realisierte Wertsteigerungen von Kryptowährungen sind Gewinne (Kennzahl 173 oder 174) oder Verluste (Kennzahl 175 oder 176) aus der Veräußerung von Kryptowährungen, die ab dem 01.03.2021 erworben wurden (siehe Krypto-Steuer-Schritt 2).

Unter Veräußerung fällt der Verkauf gegen ein gesetzliches Zahlungsmittel (z.B. Euro, USD) und der Tausch gegen andere Wirtschaftsgüter oder Leistungen – z.B. auch der Kauf von NFTs.

Explizit keine Veräußerung stellt der Tausch einer Kryptowährung gegen eine andere Kryptowährung dar (siehe Krypto-zu-Krypto Tausch).

Für Kryptowährungen, die vor dem 01.03.2021 erworben wurde, gelten allerdings die alten Besteuerungsregeln weiterhin (siehe Altvermögen), d.h. sofern die jeweilige Kryptowährung mehr als ein Jahr gehalten wurde, fällt keine Steuer an.

Inländische oder ausländische Einkünfte aus Kryptowährungen

Weil Kryptowährungen wie Kapitalvermögen versteuert werden, wird auch bei Kryptowährungen unterschieden, ob deine Einkünfte aus dem Inland oder aus dem Ausland zugeflossen sind.

Sofern ein Kapitalertragsteuerabzug stattfindet (z.B. Verkauf der Kryptowährung bei inländischer Plattform gegen Euro ab 2024) hat eine Eintragung unter „inländische Kapitaleinkünfte“ zu erfolgen.

Wenn kein KESt-Abzug stattfindet bzw. bei Verwendung von ausländischen Krypto-Börsen und -Plattformen sind die Einkünfte unter „ausländische Kapitaleinkünfte“ einzutragen.

Frist zum Einreichen der Steuererklärung

Grundsätzlich ist die Frist zur Abgabe der Steuererklärung der 30.04. des Folgejahres.

Sofern du deine Erklärung aber online über Finanzonline einbringst, hast du Zeit bis zum 30.06. des Folgejahres.

Wenn du deine Erklärung von einem Steuerberater oder einer Steuerberaterin einbringen lässt, dann hast du sogar noch mindestens bis zum 30.09. Zeit, ohne dass Anspruchszinsen anfallen.

Dein Steuerberater bzw. deine Steuerberaterin kann die Steuererklärung auch noch nach dem 30.09. des Folgejahres bis spätestens 31.03. des zweitfolgenden Jahres einreichen, wobei hier dann aber für Nachzahlungen Anspruchszinsen anfallen.

Um solche Anspruchszinsen zu vermeiden, können Vorauszahlungen geleistet werden. Kontaktiere diesbezüglich unsere Steuerberater:innen.

Abgabenhinterziehung und Finanzstrafen bei Krypto-Einkünften in Österreich

Gibst du keine oder unrichtige Steuererklärungen ab und wurden dadurch Steuern nicht bezahlt, können neben Säumniszuschlägen und Anspruchszinsen auch Strafen verhängt werden. Stark vereinfacht machst du dich wegen Abgabenhinterziehung strafbar, wenn die folgenden Voraussetzungen erfüllt sind:

- Nichteinreichung einer Steuererklärung oder Nicht- bzw. Falschdeklaration von Krypto-Einkünften in der Steuererklärung (=“Verletzung einer Steuererklärungspflicht“)

- Es wurde keine Steuer auf diese Einkünfte bezahlt („Steuerverkürzung“)

- Vorsätzliches Verhalten

Das Delikt der Abgabenhinterziehung setzt eine Steuerverkürzung voraus, wobei diese Steuerverkürzung unter Verletzung der Steuererklärungspflicht (= Verletzung einer Anzeige-, Offenlegungs- oder Wahrheitspflicht) bewirkt werden muss. Wird die Steuer nicht gezahlt, aber dem Finanzamt gegenüber alle für die Steuerpflicht bedeutsamen Umstände im Zuge der Einreichung der Steuererklärung offengelegt, z.B. durch ein Begleitschreiben, so kann man sich nicht einer Abgabenhinterziehung strafbar machen.

Tipp: Bei Fällen, in denen die rechtliche Situation nicht eindeutig geklärt ist oder nicht abschätzbar ist, wie das Finanzamt den Sachverhalt würdigen wird, empfehlen wir gemeinsam mit der Steuererklärung ein Begleitschreiben mit Beschreibung des Sachverhalts und der steuerlichen Schlussfolgerungen miteinzureichen. Damit gehst du sicher, dass es zu keiner Bestrafung kommen kann.

Zusätzlich zur „Verletzung einer Steuererklärungspflicht“ und einer „Steuerverkürzung“ muss noch ein vorsätzliches Verhalten deinerseits vorliegen. Vorsätzliches Verhalten liegt vor, wenn du die Steuerverkürzung „ernstlich für möglich haltest und dich damit abfindest“ (sogenannter „bedingter Vorsatz“). Die Erfahrungen zeigen, dass das Finanzamt sehr schnell von einem „vorsätzlichen Verhalten“ ausgeht. Auch die Rechtsprechung zu Abgabenhinterziehungen in Zusammenhang mit Kapitaleinkünften leitet ein „vorsätzliches Verhalten“ (also, dass du wissen musst, dass deine Einkünfte zu versteuern sind) z.B. aus den folgenden Indizien ab:

- Mediale Präsenz des Themas

- Lebenserfahrung, dass Anleger:innen idR vor dem Treffen einer Anlageentscheidung sich auch über den Anfall von Steuern informieren

- Veranlagung von Kapitalvermögen in verschiedenen Ländern

Im Falle einer Abgabenhinterziehung werden zusätzlich zur Nachzahlung der verkürzten Steuern auch Geldstrafen verhängt.

Mehr dazu: Expertin: Was passiert wenn man Kryptowährung nicht versteuert

Die Höhe der Geldstrafe wird aus der Höhe der verkürzten Steuer (= „Verkürzungsbetrag“) errechnet. Die Höchstgrenze, auch „Strafrahmen“ genannt, beläuft sich bei Abgabenhinterziehungen auf das Zweifache des Verkürzungsbetrages. Die Mindeststrafe liegt bei 10% des Strafrahmens.

Im Krypto Steuer Österreich Guide findest du Infos zu Verjährung von Abgabenhinterziehung und ein Beispiel für eine Abgabenhinterziehung bei Krypto-Einkünften!

Woher das Finanzamt von deinen Kryptowährungen weiß

Eine Möglichkeit, wie das Finanzamt von Krypto-Einkünften erfährt, ist die Datenweitergabe von Krypto-Börsen oder Plattformen wie es zum Beispiel bereits in Deutschland (Sammelauskunftsverfahren iZm Bitcoin.de) geschehen ist. In solchen Fällen ist es üblich, dass die Steuerbehörden zusammenarbeiten und die Daten auch der österreichischen Finanzverwaltung weitergegeben werden. Grundsätzlich kann auch die österreichische Finanzverwaltung Daten im Rahmen eines Auskunftsersuchens von österreichischen Plattformen verlangen.

Eine weitere Möglichkeit ist die Meldung von Banken im Rahmen von Kapitalzufluss- bzw. Kapitalabflussmeldungen oder von Vorsichtsmaßnahmen zur Geldwäscheprävention. Das Kapitalabflussgesetz sieht vor, dass Kapitalflüsse von und auf Bankkonten von mindestens EUR 50.000 an das Bundesministerium für Finanzen zur Überprüfung zu melden sind.

Leider kommt es auch immer wieder zu Anzeigen aus dem Bekanntenkreis. Oft sind es deine Nachbarn oder Bekannte, denen dein plötzlicher Krypto-Reichtum etwas zu schön vorkommt.

Eine neue EU-Richtlinie namens DAC 8 sieht außerdem vor, dass Kryptowährungs-Dienstleister ab 2026 die Kryptowerte ihrer Kund:innen an die Steuerbehörden melden. Dein Finanzamt könnte dann bei dir nachfragen, ob du in den Vorjahren auch Krypto-Einkünfte hattest.

Alle Infos zu DAC 8: Ab 2026 werden deine Kryptowährungen automatisch dem Finanzamt gemeldet – DAC 8 Überblick

Beachte: Du musst dem Finanzamt auf Nachfrage deine Wallet-Adressen im Rahmen der Mitwirkungspflicht mitteilen. Wenn das Finanzamt dir deine Wallet-Adresse zuordnen kann, sieht es natürlich welche Bestände du hast, da die Blockchain öffentlich einsehbar ist.

Wann soll man eine Selbstanzeige einreichen?

Wir empfehlen allen Krypto-Anlegern und -Anlegerinnen in Österreich, die ihre Einkünfte bisher nicht versteuert haben, das möglichst rasch nachzuholen. Wenn das Finanzamt bereits über deine Krypto-Einkünfte Bescheid weiß, ist es nämlich meist zu spät um noch ohne Strafe davonzukommen.

Mehr dazu in: Woher weiß das Finanzamt von Kryptowährung? Wie du richtig reagierst.

Wenn du deine Einkünfte in falscher Höhe angegeben hast, kann das unter Umständen auch zu einer Strafe führen. Jedenfalls musst du aber die zu wenig bezahlte Steuer nachbezahlen. Wenn du dir nicht sicher bist, können wir von cryptotax mit dir gemeinsam deinen Fall in einer Online-Steuerberatung besprechen.

Mit einer Selbstanzeige und zugehöriger Offenlegung deiner Transaktionshistorie und Steuerberechnung kannst du, wenn du das ganze rechtzeitig machst, ohne Strafe deine Steuer nachzahlen.

Solange die Finanzbehörde noch keine Kenntnis über eine Abgabenhinterziehung hat, kann eine strafbefreiende Selbstanzeige gemäß § 29 FinStG eingereicht werden.

Am einfachsten kannst du einem Strafverfahren entgehen, indem du gemeinsam mit uns zuerst die Dokumentation deiner Krypto-Transaktionen korrekt vervollständigst und wir dann im nächsten Schritt eine Selbstanzeige für dich beim Finanzamt einbringen.

Eine Selbstanzeige muss gewisse Informationen enthalten, damit diese von der Finanzbehörde als strafbefreiende Selbstanzeige akzeptiert wird. Im Schreiben an das Finanzamt muss unter anderem die Verfehlung dargelegt und die bedeutsamen Umstände offengelegt werden.

Zusätzlich muss die verkürzte Steuer in der Regel innerhalb eines Monats nachbezahlt werden und die verantwortliche Person oder Personen sind zu nennen. Sollte eine Zahlung innerhalb der Monatsfrist nicht möglich sein, so besteht unter gewissen Voraussetzungen die Möglichkeit in der Selbstanzeige einen Antrag auf Ratenzahlung auf maximal 2 Jahre zu stellen.

Beachte: Wenn bereits eine Prüfung eingeleitet oder ein konkreter Verdacht da ist, musst du neben der Nachzahlung deiner Steuer auch mit einer Strafe rechnen. Es ist daher extrem wichtig, bereits rechtzeitig eine Selbstanzeige einzubringen, um Strafen oder Zuschläge zur Nachzahlung zu vermeiden.

Cryptotax hilft bei Selbstanzeige oder Strafverfahren

Mit einer rechtzeitigen Selbstanzeige inklusive Offenlegung und Nachzahlung deiner Steuer können wir dir helfen eine Strafe zu vermeiden.

Steuerberaterinnen und Steuerberater können Selbstanzeigen für ihre Kundinnen und Kunden erstellen und begleiten das gesamte Verfahren in Zusammenhang mit der Nachdeklaration.

Aber auch, wenn das Finanzamt dir schon auf den Fersen ist, können wir dir helfen, das Beste daraus zu machen und das Ganze möglichst unbeschadet zu überstehen.

Da wir auf Krypto-Kund:innen spezialisiert sind, stehen wir mit einem erfahrenen Experten-Team hinter dir. In den letzten Jahren konnten wir zahlreiche Kundinnen und Kunden in solchen Fällen erfolgreich begleiten.

In einem persönlichen Gespräch können wir deinen Fall besprechen und dir die weitere Vorgehensweise und mögliche Kosten erklären. Gerne kannst du dafür eine Online-Steuerberatung buchen.

Welche Probleme gibt es beim Auszahlen von Krypto-Gewinnen auf Bankkonten in Österreich?

Banken fordern auf Basis von Geldwäsche-Gesetzen immer wieder einen sogenannten Mittelherkunftsnachweis von Kundinnen und Kunden, die Geld von einer Krypto-Plattform auf ihr Bankkonto überweisen wollen.

Häufig ist dies zum Bezahlen der Steuerschuld jedoch nötig.

Wird der Aufforderung zu einem Mittelherkunftsnachweis nicht ausreichend nachgekommen, kommt es zu einer Meldung an die Behörden und eine Konto-Sperre kann drohen.

Wir beraten dich hier gerne und erstellen in Kooperation mit unserem Partner questr professionelle Mittelherkunftsnachweise – lies hier weiter:

Mittelherkunftsnachweis: Was fordern Banken in Österreich?

Krypto in Euro auszahlen: Kann die Bank mein Konto sperren?

Mein Fall ist kompliziert – was kann ich tun?

Wir von crypto-tax by enzinger und questr können dir weiterhelfen. Wir haben seit 2017 viele komplexe Fälle abgewickelt und zahlreiche Erfahrungen mit Finanzämtern und Banken gesammelt.

Du kannst dich gerne bei uns melden. Enzinger Steuerberatung ist mit ihrer Marke crypto-tax seit Jahren auf Kryptowährungsfälle spezialisiert, bietet aber auch ganz normale Steuerberatung an, denn unsere Kundinnen und Kunden haben oft verschiedenste Einkünfte.

Jeden Tag landen die kompliziertesten Fälle auf unseren Schreibtischen und wir geben unser Bestes, um wirklich gute Lösungen für unsere Kundinnen und Kunden zu finden.

Aufgrund der fehlenden Rechtsprechung im Krypto-Bereich, erstellen wir regelmäßig Begleitschreiben zu Steuererklärungen, in denen wir die für unsere Kunden und Kundinnen optimale und vertretbare Rechtsansicht darstellen.

Auf crypto-tax.at kannst du Online-Steuerberatungen mit unseren Expert:innen buchen. Auch persönliche Termine bei uns in Graz sind möglich. Wir besprechen mit dir, wie dein individueller Fall gelöst werden kann, damit du dir Steuern und Sorgen sparst.

Außerdem erweitern wir stetig unser Angebot an kostenloser Online-Information. Du findest aktuelle Infos in unserem Newsletter und auf Facebook, Instagram, und LinkedIn. Auch auf Youtube gibt es unseren cryptotaxat-Kanal, damit du immer top informiert bleibst.

Unser Partner questr bietet alles an, was du für die optimale Dokumentation deiner Krypto-Daten für die Steuererklärung brauchst und hilft, wenn deine Bank oder deine Krypto-Börse einen Mittelherkunftsnachweis fordert.

Um informiert zu bleiben, folge uns am besten auf unseren Social Media Kanälen Facebook, Instagram und LinkedIn.

Enzinger Steuerberatung bietet natürlich auch reguläre Steuerberatung zu vielen weiteren Themen an. Alle Infos zu unserer praktischen Online-Steuerberatung für ganz Österreich kannst du hier nachlesen: Online-Steuerberater in Österreich: Alle Infos zu Kosten und Ablauf

Disclaimer: Diese Information gibt bloß einen ersten Überblick und erhebt keinen Anspruch auf Vollständigkeit. Sie kann ein ausführliches und individuelles Beratungsgespräch nicht ersetzen. Enzinger Steuerberatung bzw. crypto-tax übernimmt keine Haftung für die Richtigkeit, Aktualität und Vollständigkeit dieser Information.

2023

Dezember

Natalie im Interview mit CoinTracking

Schenkung von Kryptowährung und NFTs

November

Bitpanda Cash Plus: Das musst du wissen

Krypto-Verluste gegenrechnen: So kannst du deine Steuern optimieren

Mittelherkunftsnachweis: Was fordern Banken in Österreich?

Oktober

Ab 2026 werden deine Kryptowährungen automatisch dem Finanzamt gemeldet – DAC 8 Überblick

September

Natalie Enzinger im Interview mit dem GEWINN

Juli

Krypto-Steuerhinterziehung – Wie kann ich mich vor einer Strafe schützen?

Krypto-Gewinne aus Bitcoin & Co – Wie erfährt das Finanzamt von meinen Daten?

Kryptowährung Steuer umgehen – Ist das möglich?

Juni

Woher weiß das Finanzamt von Kryptowährung?

Krypto-Steuer Österreich 2022: Die Zusammenfassung

Hattest du inländische oder ausländische Einkünfte aus Kryptowährungen?

Wo muss ich meine Krypto-Einkünfte eintragen?

Welche Art von Einkünften muss ich auswählen?

Wie beantrage ich einen Erklärungswechsel?

Steuererklärung 2022 schon erledigt?

Mai

Ausnahme für den Tausch einer Kryptowährung gegen eine andere Kryptowährung

Diebstahl, Betrug, Abhandenkommen von Kryptowährungen

April

Airdrops & Bounties, Hardforks

Leistung zur Transaktionsverarbeitung im Einsatz von vorhandenen Kryptowährungen (Staking)

Ausnahmen von der Besteuerung als laufende Einkünfte (Staking, Airdrops, Bounties, Hardforks)

Einkünfteermittlung bei laufenden Einkünften aus Kryptowährungen

Entgelte für die Transaktionsverarbeitung (Blockerstellung)

Entgelte aus der Überlassung von Kryptowährungen (Lending, Liquidity Providing)

Kryptowährungsbegriff & Definitionen

Abzugsverbot von Werbungskosten in Zusammenhang mit Krypto-Einkünften

Abgrenzung Krypto-Altvermögen und Krypto-Neuvermögen bzw. Krypto-Tausch

Abgrenzung zwischen gewerblicher Transaktionsverarbeitung (Mining) und Vermögensverwaltung

Abgrenzung Gewerbebetrieb zu Vermögensverwaltung (Krypto-Trading)

EStR-Wartungserlass 2023 – FINALFASSUNG

Februar

Kryptowährung – die neuen Felder im Steuererklärungsformular 2022

Gemäß § 27b Abs. 3 Z 2 zweiter Satz EStG stellt der Tausch einer Kryptowährung gegen eine andere Kryptowährung keine Realisierung dar. In diesem Fall sind die Anschaffungskosten der eingetauschten Kryptowährung auf die erhaltene Kryptowährung zu übertragen; die gesamte Wertsteigerung wird dadurch erst im Rahmen einer späteren Realisierung der erhaltenen Kryptowährung erfasst.

Dies gilt jedoch nur, soweit sowohl die hingegebene als auch die erhaltene Kryptowährung die Voraussetzungen des § 27b Abs. 4 EStG (Definition Kryptowährung) erfüllen. Somit führt etwa der Eintausch einer Kryptowährung gegen einen Non Fungible Token (siehe dazu Rz 6178d) oder ein anderes Krypto-Asset, das keine Kryptowährung im Sinne des § 27b Abs. 4 EStG darstellt, zu einer steuerpflichtigen Realisierung.

Rz 6178ac:

§ 27b Abs. 3 Z 2 zweiter Satz EStG kommt auch zur Anwendung, wenn der Tausch einer Kryptowährung gegen eine andere Kryptowährung in der internen technischen Abwicklung des Dienstleisters über zwei Transaktionen abgewickelt wird. Voraussetzung für die Anerkennung als Tauschvorgang ist jedoch,

- dass der Steuerpflichtige eindeutig einen Tausch beauftragt,

- keinen Einfluss auf die Art der Abwicklung hat,

- ihm keine Verfügungsmacht über die zwischenzeitlich dargestellten EUR/Fiat-Währungs-Beträge zukommt (und damit kein Zufluss vorliegt) und

- der Vorgang eindeutig dokumentiert ist.

Rz 6178ad:

Fallen bei einem Tausch einer Kryptowährung gegen eine andere Kryptowährung Aufwendungen an (zB tauschbedingte Transaktionskosten), sind diese steuerlich unbeachtlich. Es liegen somit weder Anschaffungsnebenkosten vor, noch stellt die Begleichung dieser Aufwendungen in Form einer Kryptowährung einen steuerpflichtigen Tauschvorgang dar.

Beispiel:

D erwirbt am 1. Dezember 2022 zehn Einheiten der Kryptowährung A-Coin um 1.000 € (Neuvermögen). Am 10. Dezember 2022 tauscht D fünf seiner A-Coins in eine Einheit der Kryptowährung B-Coin (gemeiner Wert eines A-Coins im Tauschzeitpunkt 200). Für den Tausch muss D 0,1 A-Coin als Transaktionsspesen aufwenden (entspricht 20 €). Am 20. Jänner 2023 verkauft D seinen B-Coin um 2.000 €. Am 4. April 2024 verkauft D seine 4,9 A-Coins um 3.000 €.

Lösung:

Der Tausch der A-Coins gegen den B-Coin löst keine Realisierung aus. Die Anschaffungskosten der fünf A-Coins (iHv 500) sind auf den B-Coin zu übertragen. Die Transaktionskosten im Rahmen des Tausches sind steuerlich unbeachtlich (keine Realisierung, keine Anschaffungsnebenkosten). Die Veräußerung des B-Coin am 20. Jänner 2023 führt zu Einkünften gem § 27b Abs. 3 EStG iHv 1.500 € (2.000 € Veräußerungserlös minus 500 € Anschaffungskosten). Die Veräußerung der 4,9 A-Coins am 4. April 2024 führt zu Einkünften gem § 27b Abs. 3 EStG iHv 2.500 € (3.000 € Veräußerungserlös minus 500 € Anschaffungskosten).

Du möchtest mehr zu diesem Thema erfahren? Dann buche jetzt deinen individuellen Online-Beratungstermin!

Wir sind Steuerexperten für Kryptowährungen und helfen Dir gerne weiter.

Disclaimer: Diese Information gibt bloß einen ersten Überblick und erhebt keinen Anspruch auf Vollständigkeit. Sie kann ein ausführliches und individuelles Beratungsgespräch nicht ersetzen. Enzinger Steuerberatung übernimmt keine Haftung für die Richtigkeit, Aktualität und Vollständigkeit dieser Information.

Aktualisiert am 11.01.2024

Ab 01. Jänner 2023 müssen Steuern auf Krypto-Gewinne in Österreich mithilfe des gleitenden Durchschnittspreises berechnet werden.

Daher müssen auch die für Österreich geeigneten Krypto-Steuer-Tools (z.B. Blockpit und CoinTracking) ihre Berechnungsmethoden umstellen und auch wer seine Krypto-Steuer selbst berechnet, muss den gleitenden Durchschnittspreis anwenden.

Besonders wichtig ist das gleitende Durchschnittspreisverfahren auch für Kund:innen von österreichischen Krypto-Plattformen und Krypto-Brokern – beispielsweise von Bitpanda und Coinfinity. Diese österreichischen Krypto-Dienstleister müssen ab 1. Jänner 2024 die KESt für ihre Kund:innen an das Finanzamt abführen.

Um das korrekt umsetzen zu können, müssen viele Kund:innen von Bitpanda und Coinfinity nun ihre Anschaffungskosten, berechnet mit dem gleitenden Durchschnittspreis, bekannt geben!

Automatischer KESt-Abzug bei Bitpanda und Coinfinity

Ab dem 01.01.2024 sind österreichische Krypto-Plattformen und Broker wie Bitpanda oder Coinfinity dazu verpflichtet, beim Verkauf von Kryptowährungen gegen Euro Kapitalertragsteuer (=KESt) in Höhe von 27,5% einzubehalten.

Aber wie wird der KESt-Abzug berechnet und welche Daten benötigt die Krypto-Plattform bzw. der Krypto-Broker dafür? Das schauen wir uns in diesem Beitrag genau an.

Basis für den KESt-Abzug ist der Veräußerungsgewinn, also die Differenz zwischen Veräußerungserlös in Euro abzüglich der Anschaffungskosten in Euro.

Kryptowährungskäufe und -verwahrung auf Bitpanda

Wenn die Kryptowährungen nur auf einer Plattform (z.B. Bitpanda) gekauft wurden und von dieser verwahrt werden, dann kennt die Plattform deine Anschaffungskosten und somit musst du keine Daten liefern.

Die Plattform kann die KESt berechnen.

Kryptowährungskäufe und -verwahrung auf anderen Plattformen oder unhosted wallets

Wenn du aber die Kryptowährungen auf anderen Plattformen gekauft oder auch auf unhosted wallets verwahrt hast, dann musst du der Plattform die Anschaffungskosten (bei Kaufvorgängen in mehrere Tranchen zum gleitenden Durchschnittspreis – siehe unten) mitteilen, wenn du dort deine Kryptowährung in Euro tauschen möchtest.

Machst du das nicht, dann wird die österreichische Plattform (z.B. Bitpanda oder Coinfinity) eine pauschalen KESt-Abzug durchführen. Dabei werden als Anschaffungskosten fiktiv 50% vom Veräußerungserlös in Euro angesetzt.

Beachte: In diesem Fall entfällt für dich jedoch nicht die Verpflichtung, diese Einkünfte ordnungsgemäß in der Steuererklärung anzugeben.

Dort sind die tatsächlichen Anschaffungskosten anzusetzen und die durch die Plattform einbehaltene Kapitalertragsteuer wird bei der Steuerberechnung berücksichtigt.

Was ist der gleitende Durchschnittspreis für Kryptowährungen?

Wenn du nur einmal eine Kryptowährung gekauft hast, lassen sich die Anschaffungskosten in Euro problemlos ermitteln.

Wenn du aber Kryptowährungen in Tranchen (z.B. über einen Sparplan) kaufst und diese auf der gleichen Kryptowährungsadresse, Kryptowährungswallet oder Plattform (Bitpanda, Binance, Kraken, Coinbase, uvm.) verwahrst, dann stellt sich die Frage, welche Tranche der Anschaffungskosten du mit dem Veräußerungserlös verrechnen darfst.

Hier kommt der gleitende Durchschnittspreis ins Spiel. Die Verwendung des gleitenden Durchschnittspreises ist gesetzlich in § 27a Abs 4 lit 3a EStG geregelt:

„Bei allen auf einer Kryptowährungsadresse bzw. Kryptowährungswallet befindlichen Einheiten derselben Kryptowährung im Sinne des § 27 Abs. 4a ist bei Erwerb in zeitlicher Aufeinanderfolge der gleitende Durchschnittspreis in Euro als Anschaffungskosten anzusetzen.“

Details zum gleitenden Durchschnittspreis sind auch in der Kryptowährungs-Verordnung festgelegt.

Ab wann gilt der gleitende Durchschnittspreis in Österreich?

Der gleitende Durchschnittspreis ist zwingend für sämtliche Einkünfte aus realisierten Wertsteigerungen von Kryptowährungen anzuwenden, die ab dem 01.01.2023 zufließen.

Daher hat zum 01.01.2023 eine Neubewertung für sämtliche sich zu diesem Zeitpunkt auf einer Kryptowährungsadresse bzw. -wallet oder Plattform befindlichen Kryptowährungen des Neuvermögens derart zu erfolgen, dass sämtliche Anschaffungskosten zu addieren und gleichteilig auf die sich noch auf der Kryptowährungsadresse bzw. -wallet oder Plattform befindlichen Kryptowährungen des Neuvermögens aufzuteilen sind.

Neuvermögen sind Kryptowährungen, die ab dem 01.03.2021 angeschafft wurden.

Auch für Fälle, wo kein verpflichtender KESt-Abzug stattfinden muss (z.B. auf ausländischen Plattformen wie Binance, Kraken, Coinbase, uvm.) sind die Anschaffungskosten zum gleitenden Durchschnittspreis zu ermitteln und im Zuge der Einkünfteermittlung im Rahmen der Steuererklärung vom Veräußerungserlös in Abzug zu bringen.

Krypto: Wofür gilt kein gleitender Durchschnittspreis?

Nicht in den gleitenden Durchschnittspreis miteinzubeziehen ist Altvermögen:

Werden Altvermögen (vor dem 01.03.2021 erworben) und Neuvermögen (ab dem 01.03.2021 erworben) gemeinsam auf einer Kryptowährungsadresse bzw. -wallet oder Plattform verwahrt, ist Altvermögen nicht in die Berechnung des gleitenden Durchschnittspreises miteinzubeziehen.

Beispiel: Gleitender Durchschnittspreis

Alice hat folgende Bitcoins gekauft und auf einer einzigen Bitcoin-Adresse in Verwahrung: AK = Anschaffungskosten

| Anschaffungsdatum | Stück | EUR-AK pro Stück | EUR-AK gesamt | Alt-/Neuvermögen |

| 01.02.2021 | 1 | 40.000,00 | 40.000 | Altvermögen |

| 01.04.2021 | 1 | 50.000,00 | 50.000 | Neuvermögen |

| 01.08.2021 | 2 | 32.000,00 | 64.000 | Neuvermögen |

| 01.02.2022 | 1 | 31.000,00 | 31.000 | Neuvermögen |

| 01.06.2022 | 3 | 21.666,67 | 65.000 | Neuvermögen |

| Summe | 8 | 250.000 |

Insgesamt hat Alice bis zum 01.06.2022 8 Bitcoins um Anschaffungskosten (AK) von insgesamt EUR 250.000 erworben.

Der erste Bitcoin, der am 01.02.2021 gekauft wurde, ist Altvermögen (vor 01.03.2021 gekauft), kann steuerfrei verkauft werden und darf in die Berechnung des gleitenden Durchschnittspreises nicht mit einbezogen werden.

Alle ab 01.03.2021 erworbenen Bitcoins sind Neuvermögen und sind für die Berechnung des gleitenden Durchschnittspreises relevant. Der gleitende Durchschnittspreis pro Bitcoin des Neuvermögens errechnet sich, indem die gesamten Anschaffungskosten des Neuvermögens von EUR 210.000 durch die 7 Bitcoins dividiert werden und beträgt EUR 30.000 pro Bitcoin.

Beispiel: Veräußerung über Bitpanda

Am 01.03.2024 verkauf Alice 2 Bitcoins um EUR 90.000 (Veräußerungserlös pro Bitcoin EUR 45.000) über Bitpanda. Wird auf einer Bitcoinadresse Altvermögen gemeinsam mit Neuvermögen verwahrt, so kann Alice wählen, welche Bitcoins zuerst verkauft werden sollen (§ 3 KryptowährungsVO). Es gibt für Alice nun mehrere Varianten:

Variante A: Alt- und Neuvermögen gemischt verkaufen

Verkauft Alice den Bitcoin aus Altvermögen, ist der Veräußerungsgewinn von EUR 5.000 (EUR 45.000 abzgl. Anschaffungskosten EUR 40.000) steuerfrei.

Der zweite Bitcoin wird aus dem Neuvermögen veräußert:

Vom Veräußerungserlös von EUR 45.000 sind Anschaffungskosten von EUR 30.000 (Anschaffungskosten zum gleitenden Durchschnittspreis, siehe oben) anzusetzen, sodass ein Veräußerungsgewinn von EUR 15.000 dem KESt-Abzug (27,5%) unterliegt.

Alice erhält von Bitpanda einen Betrag von EUR 85.875 (EUR 90.000 abzgl. KESt EUR 4.125) nach KESt-Abzug ausbezahlt.

Was passiert mit dem Rest? Nach der Veräußerung der 2 Bitcoins hat Alice noch 6 Bitcoins (Neuvermögen) mit Anschaffungskosten zum gleitenden Durchschnittspreis von EUR 30.000 pro Bitcoin.

Variante B: Nur Neuvermögen verkaufen

Alice verkauft zwei Bitcoins aus dem Neuvermögen. Das heißt dem Veräußerungserlös von EUR 90.000 (für 2 BTC) sind die Anschaffungskosten zum gleitenden Durchschnittspreis von EUR 60.000 ( 2 BTC x EUR 30.000) in Abzug zu bringen.

Der Veräußerungsgewinn von EUR 30.000 unterliegt dem KESt-Abzug von 27,5%.

Alice erhält von Bitpanda einen Betrag von EUR 81.750 (EUR 90.000 abzgl. KESt. EUR 8.250) nach KESt-Abzug ausbezahlt.

Was passiert mit dem Rest? Nach der Veräußerung der 2 Bitcoins hat Alice noch 1 Bitcoin aus Altbestand mit Anschaffungskosten von EUR 40.000 und 5 Bitcoins (Neuvermögen) mit Anschaffungskosten zum gleitenden Durchschnittspreis von EUR 30.000 pro Bitcoin.

Wichtig! Die gewählte Variante (ob Alt- oder Neuvermögen veräußert wird) ist auch für die Veranlagung bindend. Es ist nicht möglich die einmal für den KESt-Abzug gewählte und der Plattform mitgeteilte Variante im Zuge der Steuererklärung wieder zu ändern.

Mehr zu Krypto Steuern in Österreich

Unsere aktuelle Anleitung zu Krypto Steuern in Österreich findest du hier!

Erstmals geben wir heuer gemeinsam mit unserem Partnerunternehmen, den Krypto-Daten Expert:innen von questr, einen leicht verständlichen und illustrierten, 63-seitigen Krypto Steuer Österreich Guide als gratis E-Book zum Download heraus.

Frag unsere Krypto-Steuerberater:innen

Bei uns kannst du Online-Steuerberatungen mit unseren Expert:innen für ganz Österreich buchen. Auch persönliche Termine bei uns in Graz sind möglich. Wir besprechen mit dir, wie dein individueller Fall gelöst werden kann, damit du dir Steuern und Sorgen sparst.

Außerdem erweitern wir stetig unser Angebot an kostenloser Online-Information. Du findest aktuelle Infos in unserem Blog und auf Facebook, Instagram, und LinkedIn. Auch auf Youtube gibt es unseren cryptotaxat-Kanal, damit du immer top informiert bleibst.

Enzinger Steuerberatung bietet natürlich auch reguläre Steuerberatung zu vielen weiteren Themen an. Alle Infos zu unserer praktischen Online-Steuerberatung für ganz Österreich kannst du hier nachlesen: Online-Steuerberater in Österreich: Alle Infos zu Kosten und Ablauf

Disclaimer: Diese Information gibt bloß einen ersten Überblick und erhebt keinen Anspruch auf Vollständigkeit. Sie kann ein ausführliches und individuelles Beratungsgespräch nicht ersetzen. Enzinger Steuerberatung bzw. cryptotax übernimmt keine Haftung für die Richtigkeit, Aktualität und Vollständigkeit dieser Information.

6178w: Der Diebstahl einer Kryptowährung oder deren Abhandenkommen im Rahmen eines Betrugs oder Hackerangriffs stellt wie der Verlust des private keys kein Veräußerungsgeschäft und folglich keine steuerrelevante Realisierung dar. Daher kann eine steuerliche Berücksichtigung der Anschaffungskosten (als Verlust) im außerbetrieblichen Bereich nicht erfolgen. Besteht dem Grunde nach ein zivilrechtlicher Rückerstattungsanspruch (ggf. Schadenersatzpflicht), kommt es zu einer steuerpflichtigen Realisation, wenn eine Ersatzleistung oder ein Schadenersatzanspruch zufließt. Dies führt zu einer Realisierung der stillen Reserven oder stillen Lasten.

6178x: Da die Datenbank einer Blockchain nicht untergehen kann, solange grundsätzlich noch eine Kopie derselben existiert, können Kryptowährungen, selbst wenn keine Transaktionsverarbeitung mehr stattfindet, nicht vernichtet werden. Auch wenn der Wert einer Kryptowährung – mangels Möglichkeit zur Veräußerung – auf null sinkt, stellt dies weder ein Veräußerungsgeschäft noch eine „Liquidation“ gemäß § 27 Abs. 6 Z 3 EStG dar. Eine steuerliche Berücksichtigung der Anschaffungskosten (als Verlust) kann im außerbetrieblichen Bereich nicht erfolgen.

Du möchtest mehr zu diesem Thema erfahren? Dann buche jetzt deinen individuellen Online-Beratungstermin!

Wir sind Steuerexperten für Kryptowährungen und helfen Dir gerne weiter.

Disclaimer: Diese Information gibt bloß einen ersten Überblick und erhebt keinen Anspruch auf Vollständigkeit. Sie kann ein ausführliches und individuelles Beratungsgespräch nicht ersetzen. Enzinger Steuerberatung übernimmt keine Haftung für die Richtigkeit, Aktualität und Vollständigkeit dieser Information.

Rz 6178t: Zu keinen laufenden Einkünften führen Kryptowährungen, die unentgeltlich oder gegen lediglich unwesentliche sonstige Leistungen im Rahmen sogenannter Airdrops und Bounties übertragen werden. Dabei handelt es sich meist um Kryptowährungen, die zu Werbezwecken gewährt werden. Ein Zusammenhang mit laufenden Einkünften aus Kryptowährungen ist nicht erforderlich.

Als unwesentliche Gegenleistung gelten Tätigkeiten, die lediglich einen Zeitaufwand von wenigen Minuten beanspruchen (zB Teilen von Beiträgen in sozialen Netzwerken, Ausfüllen eines Fragebogens oder Quizzes, Verwendung eines bestimmten Produktes). Erfolgt die Gewährung gegen wesentlichen Arbeitsaufwand, können betriebliche Einkünfte oder Einkünfte aus nichtselbständiger Arbeit vorliegen.

Hardforks

Rz 6178u: Gehen Kryptowährungen im Rahmen einer Abspaltung von der ursprünglichen Blockchain zu (Hardfork), führt dieser Zugang ebenso zu keinen laufenden Einkünften. Voraussetzung ist, dass durch die Abspaltung eine neue Blockchain geschaffen wird und somit eine neue Kryptowährung entsteht. Reine Softwareupdates einer bestehenden Kryptowährung (Softforks) fallen nicht unter die Regelung und stellen daher keine Anschaffungsvorgänge dar.

Du möchtest mehr zu diesem Thema erfahren? Dann buche jetzt deinen individuellen Online-Beratungstermin!

Wir sind Steuerexperten für Kryptowährungen und helfen Dir gerne weiter.

Disclaimer: Diese Information gibt bloß einen ersten Überblick und erhebt keinen Anspruch auf Vollständigkeit. Sie kann ein ausführliches und individuelles Beratungsgespräch nicht ersetzen. Enzinger Steuerberatung übernimmt keine Haftung für die Richtigkeit, Aktualität und Vollständigkeit dieser Information.

Rz 6178s: Unter Staking ist der Erwerb von Kryptowährungen durch einen technischen Prozess zu verstehen, bei dem Leistungen zur Transaktionsverarbeitung zur Verfügung gestellt werden, diese Leistungen jedoch vorwiegend im Einsatz von vorhandenen Kryptowährungen bestehen. Es handelt sich daher um eine Ausnahme zu § 27b Abs. 2 Z 2 EStG. Darunter fallen Leistungen im Rahmen der Blockerstellung, bei denen der Einsatz von vorhandenen Kryptowährungen den wesentlichen Bestandteil der Leistungserbringung darstellt. Dies umfasst somit den Erwerb von Kryptowährungen bei Anwendung des „Proof of Stake“-Algorithmus und des „Delegated Proof of Stake“-Algorithmus (siehe dazu Rz 6178g). Unschädlich ist, wenn neben dem Einsatz von vorhandenen Kryptowährungen andere Leistungskomponenten erbracht werden, sofern diese wirtschaftlich untergeordnet sind (zB die Validierungsleistung durch einen eigenen Server, die Abspeicherung einer Softwarekopie als Netzwerkknoten „Node“). Für die Anwendung der Ausnahmebestimmung ist es zudem unschädlich, wenn die zusätzlichen Leistungen treuhändig von einem Dritten (zB einer Handelsplattform oder einem Staking as a service-Provider) für den Steuerpflichtigen erbracht werden und der Steuerpflichtige dafür eine Servicegebühr entrichtet. Ausschlaggebend ist, dass hinsichtlich der eingesetzten Kryptowährungen kein Zuordnungswechsel an einen Dritten stattfindet; in diesem Fall lägen Einkünfte aus der Überlassung von Kryptowährungen vor (siehe Rz 6178k). Werden die im Zuge des Stakings anfallenden Servicegebühren direkt von den im Rahmen des Stakings erzielten Kryptowährungen („Staking-Rewards“) einbehalten, sind diese steuerlich unbeachtlich und führen folglich weder zu einem steuerlichen Realisationsvorgang noch zu Anschaffungsnebenkosten. Die um die Servicegebühren geminderten Staking-Rewards sind mit Anschaffungskosten in Höhe von null anzusetzen.

Da Staking im Sinne des § 27b Abs. 2 Z 2 EStG einen Beitrag zur Transaktionsverarbeitung fordert und Token im Gegensatz zu Coins in der Regel nicht zum Betreiben der Blockchain beitragen, ist grundsätzlich davon auszugehen, dass Token keine Einkünfte aus Staking iSd § 27b Abs. 2 vorletzter Satz EStG vermitteln können.

Du möchtest mehr zu diesem Thema erfahren? Dann buche jetzt deinen individuellen Online-Beratungstermin!

Wir sind Steuerexperten für Kryptowährungen und helfen Dir gerne weiter.

Disclaimer: Diese Information gibt bloß einen ersten Überblick und erhebt keinen Anspruch auf Vollständigkeit. Sie kann ein ausführliches und individuelles Beratungsgespräch nicht ersetzen. Enzinger Steuerberatung übernimmt keine Haftung für die Richtigkeit, Aktualität und Vollständigkeit dieser Information.

Rz 6178r: § 27b Abs. 2 EStG sieht im Schlussteil drei Ausnahmen vor. Zuflüsse stellen daher keine laufenden Einkünfte dar, wenn diese im Rahmen von Staking (Rz 6178s), Airdrops oder Bounties (Rz 6178t) sowie auf Grund eines Hardforks (Rz 6178u) zugehen. Die Ausnahmeregelungen gelten aufgrund des Zusammenspiels von § 27a Abs. 6 EStG 1988 und § 27b Abs. 4 Z 5 EStG auch im betrieblichen Bereich.

Im Rahmen der Ausnahmen des § 27b Abs. 2 Schlussteil EStG erhaltene Kryptowährungen führen zu keinen laufenden Einkünften im Zuflusszeitpunkt. Allerdings führen auch diese Tatbestände zu steuerlichen Anschaffungsvorgängen mit Anschaffungskosten in Höhe von null, weshalb der gesamte Wert dieser Kryptowährungen im Zuge einer späteren Realisierung besteuert wird (§ 27a Abs. 4 Z 5 EStG).

Beispiel:

C erzielt durch „Staking“ fünf Kryptowährungseinheiten, die am 1.4.2022 zufließen (gemeiner Wert zum Zuflusszeitpunkt: 100 Euro). Er verkauft diese fünf Kryptowährungseinheiten am 5.7.2024 um 500 Euro.

Es liegen keine laufenden Einkünfte aus Kryptowährungen vor. Die Steuerpflicht entsteht erst im Veräußerungszeitpunkt. Der Veräußerungsgewinn beträgt durch den Ansatz der Anschaffungskosten in Höhe von null 500 Euro; daher Steuerpflicht iHv 137,5 Euro (27,5 % von 500 Euro).

Du möchtest mehr zu diesem Thema erfahren? Dann buche jetzt deinen individuellen Online-Beratungstermin!

Wir sind Steuerexperten für Kryptowährungen und helfen Dir gerne weiter.

Disclaimer: Diese Information gibt bloß einen ersten Überblick und erhebt keinen Anspruch auf Vollständigkeit. Sie kann ein ausführliches und individuelles Beratungsgespräch nicht ersetzen. Enzinger Steuerberatung übernimmt keine Haftung für die Richtigkeit, Aktualität und Vollständigkeit dieser Information.

Rz 6178o: Gemäß § 27a Abs. 3 Z 4 lit. a EStG ist bei laufenden Einkünften aus Kryptowährungen der gemeine Wert der bezogenen Kryptowährung bzw. der sonstigen Entgelte im Zuflusszeitpunkt anzusetzen. Für die Ermittlung des Wertes der bezogenen Kryptowährungen ist primär ein vorhandener Kurswert einer Kryptowährungsbörse heranzuziehen. Als „Kryptowährungsbörse“ gilt gemäß § 6 Z 3 KryptowährungsVO ein Dienstleister, der den Tausch von Kryptowährungen in gesetzlich anerkannte Zahlungsmittel bzw. in andere Kryptowährungen und umgekehrt anbietet, wobei Käufer und Verkäufer der Kryptowährungen unter den Grundsätzen von Angebot und Nachfrage unmittelbar miteinander kontrahieren. Ist kein Börsenkurs vorhanden, ist der Kurswert eines Kryptowährungshändlers anzusetzen. Als „Kryptowährungshändler“ gilt gemäß § 6 Z 4 KryptowährungsVO ein Dienstleister, der den Tausch von Kryptowährungen in gesetzlich anerkannte Zahlungsmittel und umgekehrt bzw. in andere Kryptowährungen anbietet, wobei Käufer und Verkäufer der Kryptowährungen direkt mit der Plattform kontrahieren (zB Kraken, Coinbase und Bitpanda). Ist auch ein solcher Kurs nicht vorhanden, ist der Kurs einer allgemein anerkannten webbasierten Liste (zB https://coinmarketcap.com/de) anzusetzen, wobei diese Liste nicht vom Steuerpflichtigen selbst betrieben werden darf. Bei der Bewertung ist dabei auf das Prinzip der Bewertungsstetigkeit Bedacht zu nehmen. Dieser Wert ist auch als Anschaffungskosten der erhaltenen Kryptowährungen anzusetzen (§ 4 Abs. 1 KryptowährungsVO); ein darüberhinausgehender Ansatz von laufenden Kosten, wie beispielsweise Stromkosten oder Abschreibungen, als „Anschaffungsnebenkosten“ ist in diesem Fall unzulässig. Eine im Rahmen des Kapitalertragsteuerabzuges vorgenommene Bewertung ist dabei auch in diesem Bereich für die Veranlagung stets maßgeblich.

Rz 6178p: Kommt es im Rahmen eines einheitlichen Vorgangs (zB einem Verleihvorgang) zu Zuflüssen von Entgelten aus den laufenden Einkünften aus Kryptowährungen, die öfter als dreimal pro Monat erfolgen, ist der Wert der Kryptowährung jeweils mit dem Tagesendkurs am Monatsersten des Zuflussmonats anzusetzen, sofern nicht ein KESt-Abzugsverpflichter eine Bewertung zum tatsächlichen Zuflusszeitpunkt vornimmt. Erfolgt eine solche zeitpunktgenaue Bewertung, ist diese auch stets im Rahmen der Veranlagung bindend (§ 4 Abs. 2 KryptowährungVO). Das Wahlrecht zur zeitpunktgenauen Bewertung steht ausschließlich dem Abzugsverpflichteten zu. Sofern Einkünfte aus Kryptowährungen keinem Kapitalertragsteuerabzug unterliegen, sind diese daher ab 1. Jänner 2023 verpflichtend gemäß § 4 Abs. 2 erster Satz KryptowährungVO zu bewerten. Sofern der Steuerpflichtige keine Bewertung zum tatsächlichen Zuflusszeitpunkt vornimmt, kann die vereinfachte Zuflussbewertung jedoch bereits für Zuflüsse im Jahr 2022 freiwillig angewendet werden (§ 7 KryptowährungVO).

Rz 6178q: Einkünfte aus der Überlassung aus Kryptowährungen gemäß § 27b Abs. 2 EStG gelten im Rahmen des § 19 EStG 1988 dem Steuerpflichtigen als zugeflossen, sobald er die volle Verfügungsmacht über sie erhält. Sofern daher ein Protokoll den Zugriff auf die erworbenen Kryptowährungen erst nach Ablauf einer bestimmten Frist gewährt, findet der steuerliche Zufluss erst statt, sobald der Steuerpflichtige Zugriff auf die Kryptowährungen erhält.

Du möchtest mehr zu diesem Thema erfahren? Dann buche jetzt deinen individuellen Online-Beratungstermin!

Wir sind Steuerexperten für Kryptowährungen und helfen Dir gerne weiter.

Disclaimer: Diese Information gibt bloß einen ersten Überblick und erhebt keinen Anspruch auf Vollständigkeit. Sie kann ein ausführliches und individuelles Beratungsgespräch nicht ersetzen. Enzinger Steuerberatung übernimmt keine Haftung für die Richtigkeit, Aktualität und Vollständigkeit dieser Information.

Rz 6178k: Entgelte aus der Überlassung von Kryptowährungen gemäß § 27b Abs. 2 Z 1 EStG sind sämtliche Vergütungen für den Gebrauch einer auf Zeit überlassenen Kryptowährung iSd § 27b Abs. 4 EStG. Unbeachtlich ist die Häufigkeit des Zuflusses (laufende oder nicht laufende Entrichtung). Entscheidend ist hingegen, dass ein Zuordnungswechsel hinsichtlich der Kryptowährung stattfindet. Die Kryptowährung muss dazu vom Steuerpflichtigen an einen anderen Marktteilnehmer (zB an eine private Person, an ein auf Handel mit Kryptowährungen spezialisiertes Unternehmen oder an ein Netzwerk) überlassen werden und von diesem dafür ein Entgelt geleistet werden. Die Überlassung/Leihe einer Kryptowährung führt dabei selbst zu keinem steuerpflichtigen Realisationsvorgang. Deshalb stellen die Kryptowährung und die im Rahmen einer Leihe entstandene Forderung auf Rückzahlung der Kryptowährung ein einheitliches Wirtschaftsgut dar, das als Kryptowährung im Sinne des § 27b Abs. 4 EStG zu qualifizieren ist.

Primär werden unter § 27b Abs. 2 Z 1 EStG zinsähnliche Gegenleistungen fallen, die insbesondere beim klassischen Verleihen der Kryptowährungen („Lending“) anfallen („Kryptozinsen“). Jedoch ist die Art der Gegenleistung nicht eingeschränkt, sondern kann auch erfolgsabhängige Komponenten sowie Entgelte in Form von Kryptowährungen, Euro, Fremdwährungen oder anderen Wirtschaftsgütern umfassen. § 27b Abs. 2 EStG geht als lex specialis auch § 27 Abs. 2 EStG vor, weshalb auch Zinszahlungen oder Gewinnanteile aus sämtlichen Forderungen (zB auch bei obligationsartigen Genussrechten), bei denen im Rahmen der Tilgung ein Anspruch auf Rückzahlung einer Kryptowährung im Sinne § 27b Abs 4 EStG besteht, zu laufenden Einkünften aus Kryptowährungen führen. Die Veräußerung dieser Forderungen führt in weiterer Folge zu Einkünften gemäß § 27b Abs. 3 EStG.

Die Einstufung als Einkünfte aus der Überlassung von Kryptowährungen ist unabhängig davon vorzunehmen, für welchen Zweck der Entleiher die überlassenen Kryptowährungen verwendet (zB als eigenen Stake im Rahmen des „Proof of Stake“-Algorithmus; siehe dazu auch Rz 6178g).

Rz 6178l: Entgelte aus der Überlassung von Kryptowährungen können insbesondere auch dann vorliegen, wenn Kryptowährungen im Rahmen von „Decentralized-Finance“-Vorgängen („DeFi“) einem Netzwerk für Liquiditäts- bzw. Kreditpools zur Verfügung gestellt werden.

Im Rahmen sogenannter „Decentralized-Finance“-Vorgänge werden Finanzdienstleistungen (zB der Tausch von Kryptowährungen in andere Kryptowährungen oder Verleihen von Kryptowährungen) dezentral über ein Netzwerk abgewickelt. Damit das Netzwerk diese Finanzdienstleistungen durchführen kann, muss diesem Liquidität in Form von Kryptowährungen zur Verfügung gestellt werden. Wird für die Zurverfügungstellung von Liquidität vom Netzwerk eine Gegenleistung gezahlt, führt dies in wirtschaftlicher Betrachtungsweise zu Einkünften aus der Überlassung von Kryptowährungen unabhängig davon, ob diese Vorgänge als „Staking“ oder als „(Liquidity) Mining“ bezeichnet werden. Da die Überlassung/Leihe einer Kryptowährung selbst zu keinem steuerpflichtigen Realisationsvorgang führt, stellt die Zurverfügungstellung von Liquidität im Rahmen von „DeFi“-Vorgängen auch dann keinen Tauschvorgang dar, wenn im Gegenzug zur Übertragung der Kryptowährungen sogenannte „LP-Token“ (Liquidity Pool-Token) oder ähnliche Token übertragen werden. Daher gelten die verliehene Kryptowährung und der LP-Token, der den Rückzahlungsanspruch abbildet, als einheitliches Wirtschaftsgut (siehe dazu Rz 6178k).

Du möchtest mehr zu diesem Thema erfahren? Dann buche jetzt deinen individuellen Online-Beratungstermin!

Wir sind Steuerexperten für Kryptowährungen und helfen Dir gerne weiter.

Disclaimer: Diese Information gibt bloß einen ersten Überblick und erhebt keinen Anspruch auf Vollständigkeit. Sie kann ein ausführliches und individuelles Beratungsgespräch nicht ersetzen. Enzinger Steuerberatung übernimmt keine Haftung für die Richtigkeit, Aktualität und Vollständigkeit dieser Information.

Im Wartungserlass werden neben dem Kryptowährungsbegriff auch die Begriffe Blockchain, Coins & Token, Blockerstellung, Konsensalgorithmus und öffentlicher & privater Schlüssel erklärt.

Kryptowährungsbegriff

Rz 6178a: Kryptowährungen im Sinne des § 27b Abs. 4 EStG sind digitale Darstellungen von Werten, die von keiner Zentralbank oder öffentlichen Stelle emittiert wurden oder garantiert werden und nicht zwangsläufig (im Sinne von nicht notwendigerweise) an eine gesetzlich festgelegte Währung angebunden sind und die nicht den gesetzlichen Status einer Währung oder von Geld besitzen, aber von natürlichen und juristischen Personen als Tauschmittel akzeptiert werden und die auf elektronischem Wege übertragen, gespeichert und gehandelt werden können.

Die Voraussetzung der (allgemeinen) Akzeptanz als Tauschmittel soll dabei für Zwecke der Besteuerung ein „öffentliches Angebot“ implizieren, weshalb nicht öffentlich zugängliche Werte auch nicht als Kryptowährungen im ertragsteuerlichen Sinn in Betracht kommen. Beispiele für Kryptowährungen sind Bitcoin, Ether, Litecoin und Ripple.

Die Definition des Kryptowährungsbegriffes ist technologieneutral. Daher kann eine Kryptowährung im Sinne des § 27b Abs. 4 EStG auch vorliegen, wenn diese nicht mittels einer Blockchain (zum Begriff siehe Rz 6178d) übertragen, gespeichert und gehandelt wird.

Rz 6178b: Auch sogenannte „Stablecoins“, bei denen der Wert durch einen Mechanismus vom Wert einer zugrundeliegenden gesetzlichen Währung oder anderen Vermögenswerten abhängen soll, können – bei Erfüllen der gesetzlichen Voraussetzungen – unter den Kryptowährungsbegriff fallen (zB Tether). Dabei ist es für das Vorliegen einer Kryptowährung unschädlich, wenn der Stablecoin auch als E-Geld im Sinne des E-Geldgesetzes 2010 idgF eingestuft werden kann, sofern die sonstigen Voraussetzungen des § 27b Abs. 4 EStG erfüllt werden.

Rz 6178c: Da die Überlassung einer Kryptowährung zu keinem steuerpflichtigen Realisierungsvorgang führt (siehe Rz 6178k), stellen folglich die im Rahmen einer Leihe entstandene Forderung auf Rückzahlung der Kryptowährung und die überlassene Kryptowährung selbst ein einheitliches Wirtschaftsgut dar. Daher ist auch die Forderung auf eine Kryptowährung als Kryptowährung im Sinne des § 27b Abs. 4 EStG zu qualifizieren.

Coins & Token

Rz 6178d: Während „Coins“ regelmäßig auf einer eigenen Blockchain basieren, nutzen sogenannte „Token“ bereits bestehende Blockchains als Basis. Sowohl Coins als auch Token können – bei Erfüllung der gesetzlichen Voraussetzungen – unter den Kryptowährungsbegriff des § 27b Abs. 4 EStG fallen.

Insbesondere die folgenden Kategorien von Token lassen sich unterscheiden:

- Currency oder Payment Token sind Token, die als Tauschmittel eingesetzt werden.

- Utility Token vermitteln bestimmte Nutzungsrechte (zB Zugang zu einem gegebenenfalls noch zu schaffenden Netzwerk) oder einen Anspruch darauf, die Token gegen eine bestimmte, gegebenenfalls noch zu schaffende Ware oder Dienstleistung einzutauschen. Utility Token können auch Stimmrechte zur Änderung der Software und damit der Funktionalität der Ware oder der Dienstleistung vermitteln.

- Security Token sind Token, die die Funktionen von Wertpapieren vermitteln.

- Non-Fungible Token (NFT) sind nicht austauschbare/vertretbare Wirtschaftsgüter, die meist einen bestimmten (körperlichen oder unkörperlichen) Gegenstand repräsentieren („digitale Besitzurkunde“).

- Asset-Token oder Asset-backed Token sind an realwirtschaftliche Güter geknüpft; ihnen liegen reale Werte (zB Wertpapiere, Immobilien, Edelmetalle, Rohstoffe) zu Grunde.